Tác giả: Arthur Hayes Đồng sáng lập BitMEX

Được biên soạn bởi: Liam Carbon Chuỗi Value

(Mọi quan điểm trình bày trong bài viết đều là ý kiến cá nhân của tác giả và không được dùng làm cơ sở để đưa ra quyết định đầu tư cũng như không được coi là khuyến nghị, khuyến nghị tham gia giao dịch đầu tư.

Bạn làm gì khi thị trường đi xuống và bạn phải thắng cử?

Nếu bạn là một chính trị gia, câu trả lời rất đơn giản. Mục tiêu chính của bạn là đảm bảo tái đắc cử. Vì vậy, bạn in tiền và thao túng giá cao hơn.

Hãy tưởng tượng bạn là ứng cử viên tổng thống của đảng Dân chủ Kamala Harris, đối diện một đối thủ đáng gờm. Bạn cần mọi thứ diễn ra suôn sẻ vì đã có nhiều sai sót xảy ra kể từ lần bạn làm phó chủ tịch. Điều cuối cùng bạn muốn xảy ra vào Ngày bầu cử là một cuộc khủng hoảng tài chính toàn cầu.

Harris là một chính trị gia hiểu biết. Cho rằng cô ấy là tay sai của Obama, tôi cá rằng anh ấy đã cảnh báo vào tai cô ấy rằng hậu quả sẽ rất thảm khốc nếu cuộc khủng hoảng tài chính toàn cầu năm 2008 ập đến trước cửa nhà cô ấy chỉ vài tháng trước cuộc bầu cử. Tổng thống Mỹ Slow Joe Biden đang bận rộn làm vườn rau nên người ta cho rằng Harris đang phụ trách.

Sự sụp đổ của Lehman Brothers vào tháng 9 năm 2008 đã gây ra một cuộc khủng hoảng tài chính toàn cầu ngay khi George W. Bush vừa kết thúc nhiệm kỳ tổng thống thứ hai. Cho rằng ông là tổng thống của Đảng Cộng hòa, người ta có thể cho rằng rằng sức hấp dẫn của Obama với tư cách là tổng thống của Đảng Dân chủ là ông là thành viên của đảng kia và do đó không phải chịu trách nhiệm về suy thoái kinh tế. Obama tiếp tục giành chiến thắng trong cuộc bầu cử tổng thống năm 2008.

Hãy quay trở lại tình thế tiến thoái lưỡng nan của Harris: Cô ấy nên ứng phó thế nào trước cuộc khủng hoảng tài chính toàn cầu gây ra bởi các giao dịch chênh lệch giá bằng đồng yên khổng lồ của các công ty Nhật Bản? Cô ấy có thể để thị trường tự do phá hủy các doanh nghiệp có đòn bẩy tài chính quá cao và để người nắm giữ tài sản tài chính thuộc thế hệ baby boomer giàu có phải trải qua nỗi đau thực sự. Ngoài ra, bà có thể chỉ thị cho Bộ trưởng Tài chính Hoa Kỳ Bad Gurl Yellen giải quyết vấn đề bằng cách in tiền.

Giống như bất kỳ chính trị gia nào, bất kể đảng phái hay sự thuyết phục về kinh tế, Harris chỉ đạo Yellen sử dụng các công cụ tiền tệ theo ý mình để ngăn chặn một cuộc khủng hoảng tài chính. Tất nhiên, điều đó có nghĩa là máy in tiền sẽ hoạt động theo cách, hình dạng hoặc hình thức nào đó. Harris không muốn Yellen chờ đợi - cô ấy muốn Yellen có hành động mạnh mẽ và ngay lập tức. Vì vậy, nếu bạn quan điểm với tôi rằng việc hủy bỏ giao dịch mua bán đồng yên có thể khiến toàn bộ hệ thống tài chính toàn cầu sụp đổ, thì bạn cũng phải tin rằng Yellen sẽ hành động trước khi giao dịch ở châu Á bắt đầu vào thứ Hai tuần sau, ngày 12 tháng 8.

Để giúp bạn hiểu về quy mô và mức độ tác động tiềm ẩn mà việc hủy bỏ các giao dịch vận chuyển của công ty Nhật Bản có thể gây ra, tôi sẽ giới thiệu cho bạn một báo cáo nghiên cứu xuất sắc vào tháng 11 năm 2023 từ Deutsche Bank. Sau đó, tôi sẽ mô tả cách thức tôi sẽ xây dựng một gói cứu trợ nếu, vì lý do nào đó, tôi phụ trách Bộ Ngân khố Hoa Kỳ .

góa phụ

Giao dịch chênh lệch giá là gì? Giao dịch chênh lệch giá bao gồm việc vay một loại tiền tệ có lãi suất thấp hơn và sử dụng loại tiền tệ đó để mua một tài sản tài chính có lợi nhuận cao hơn hoặc có khả năng tăng giá cao hơn. Khi đến thời điểm trả khoản vay, việc mất tiền sẽ xảy ra nếu đồng tiền được vay tăng giá so với đồng tiền của tài sản được mua. Nếu đồng tiền vay giảm giá thì có thể kiếm được lợi nhuận. Một số nhà đầu tư phòng ngừa rủi ro tiền tệ, trong khi những nhà đầu tư khác thì không. Trong trường hợp này, vì Ngân hàng Nhật Bản có thể in số lượng yên không giới hạn nên các công ty Nhật Bản không cần phải phòng ngừa rủi ro cho đồng yên đi vay.

Các công ty Nhật Bản đề cập đến Ngân hàng Nhật Bản, các doanh nghiệp, hộ gia đình, quỹ hưu trí và công ty bảo hiểm. Trong đó là cơ quan công cộng, một số là tư nhân, nhưng tất cả đều cùng nhau hành động để cải thiện Nhật Bản, hoặc ít nhất là họ có ý định như vậy.

Deutsche Bank đã viết một báo cáo tuyệt vời có tựa đề "Giao dịch buôn bán lớn nhất thế giới" vào ngày 13 tháng 11 năm 2023. Tác giả đặt ra câu hỏi tu từ: “Tại sao đồng yên không bùng nổ thương mại và kéo nền kinh tế Nhật Bản đi xuống?” Tình hình hiện nay rất khác so với cuối năm ngoái.

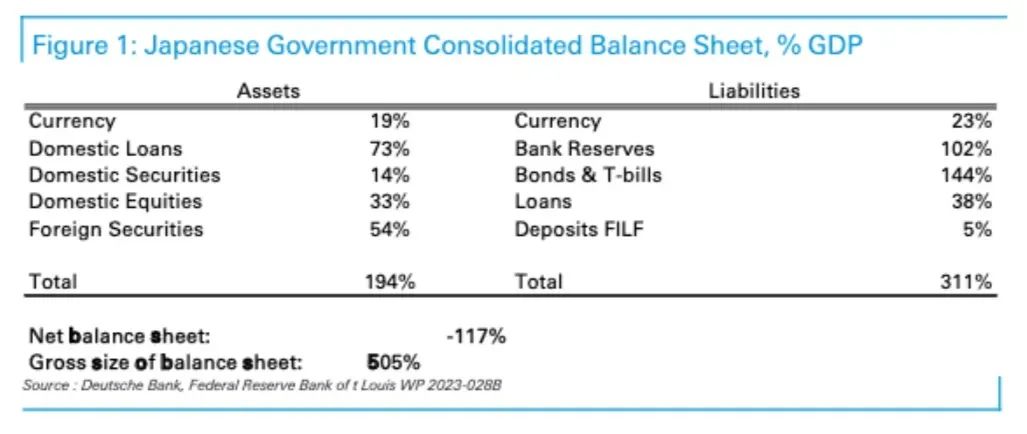

Nhật Bản cho rằng đang ngập trong nợ nần. Các nhà môi giới Quỹ phòng hộ đang đặt cược rằng nền kinh tế Nhật Bản sắp sụp đổ. Nhưng những người đặt cược vào sự sụp đổ kinh tế của Nhật Bản luôn thua. Đây không phải là thỏa thuận "góa phụ". Nhiều nhà đầu tư vĩ mô quá bi quan về Nhật Bản vì họ không hiểu bảng tài sản toán công và tư kết hợp của Nhật Bản. Đây là một sai lầm tâm lý dễ mắc phải đối với các nhà đầu tư phương Tây vốn tin tưởng vào quyền cá nhân. Nhưng ở Nhật Bản, tập thể là trên hết. Vì vậy, một số chủ thể được coi là tư nhân ở phương Tây chỉ đơn thuần là những nhánh thay thế của chính phủ ở Nhật Bản.

Trước tiên hãy nói về khía cạnh nợ. Đây là những thứ mà quỹ thực hiện các giao dịch. Đây là cách đồng yên được vay. Chúng đi kèm với chi phí lãi vay. Hai hạng mục chính là dự trữ ngân hàng và trái phiếu và tín phiếu kho bạc.

Dự trữ ngân hàng – Đây là các quỹ do các ngân hàng nắm giữ với Ngân hàng Nhật Bản. Số tiền này là đáng kể vì Ngân hàng Nhật Bản tạo ra dự trữ ngân hàng khi mua trái phiếu. Hãy nhớ rằng, Ngân hàng Nhật Bản sở hữu gần thị phần thị trường JGB. Nhờ đó, dự trữ ngân hàng rất lớn, chiếm tới 102% GDP. Lãi suất chi phí đối với các khoản dự trữ này là 0,25%, được Ngân hàng Nhật Bản trả cho các ngân hàng. Để so sánh, Cục dự trữ liên bang Hoa Kỳ trả 5,4% cho khoản dự trữ vượt mức của ngân hàng. Chi phí tài chính gần như bằng không.

Trái phiếu và tín phiếu kho bạc - Đây là trái phiếu chính phủ Nhật Bản do chính phủ Nhật Bản phát hành. Tỷ suất lợi nhuận trái phiếu chính phủ Nhật Bản đang ở mức thấp lịch sử do sự thao túng thị trường của Ngân hàng Nhật Bản. Tại thời điểm công bố, tỷ suất lợi nhuận hiện tại của trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm là khoảng 0,77%. Chi phí tài trợ này là tối thiểu.

Về mặt tài sản, mục hàng rộng nhất là "chứng khoán nước ngoài". Đây là tài sản tài chính thuộc sở hữu ở nước ngoài của khu vực công và tư nhân. Quỹ đầu tư hưu trí chính phủ (GPIF) là một trong những tổ chức tư nhân người nắm giữ tài sản nước ngoài lớn nhất. Với 1,14 nghìn tỷ USD, quỹ này là một trong những quỹ hưu trí lớn nhất, nếu không muốn nói là lớn nhất trên thế giới. Nó sở hữu cổ phiếu, trái phiếu và bất động sản nước ngoài.

Các khoản vay, chứng khoán và cổ phiếu trong nước cũng đều hoạt động tốt khi BOJ định giá trái phiếu. Cuối cùng, sự mất giá của đồng yên đã thúc đẩy thị trường vốn cổ phần và bất động sản trong nước do việc tạo ra lượng lớn nợ phải trả bằng đồng yên.

USD/JPY (màu trắng) tăng, có nghĩa là đồng yên mất giá so với đồng đô la. Chỉ số Nasdaq 100 (xanh) và Nikkei 225 (vàng) cũng tăng điểm.

Nhìn chung, các công ty Nhật Bản đã tận dụng biện pháp đàn áp tài chính do Ngân hàng Nhật Bản thực hiện để huy động vốn và thu được lợi nhuận cao do đồng yên mất giá. Đây là lý do tại sao Ngân hàng Nhật Bản có thể tiếp tục theo đuổi chính sách tiền tệ lỏng lẻo nhất thế giới bất chấp lạm phát toàn cầu gia tăng. Lợi nhuận thật điên rồ.

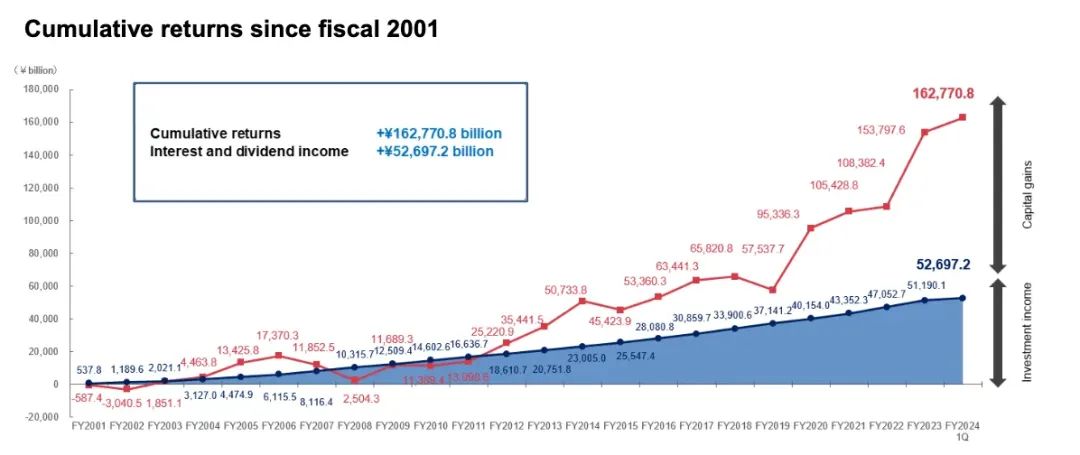

Nguồn: GPIF

GPIF đã hoạt động tốt, đặc biệt là trong thập kỷ qua. Đồng yên đã mất giá đáng kể trong thập kỷ qua. Khi đồng yên suy yếu, lợi nhuận từ tài sản ở nước ngoài tăng vọt.

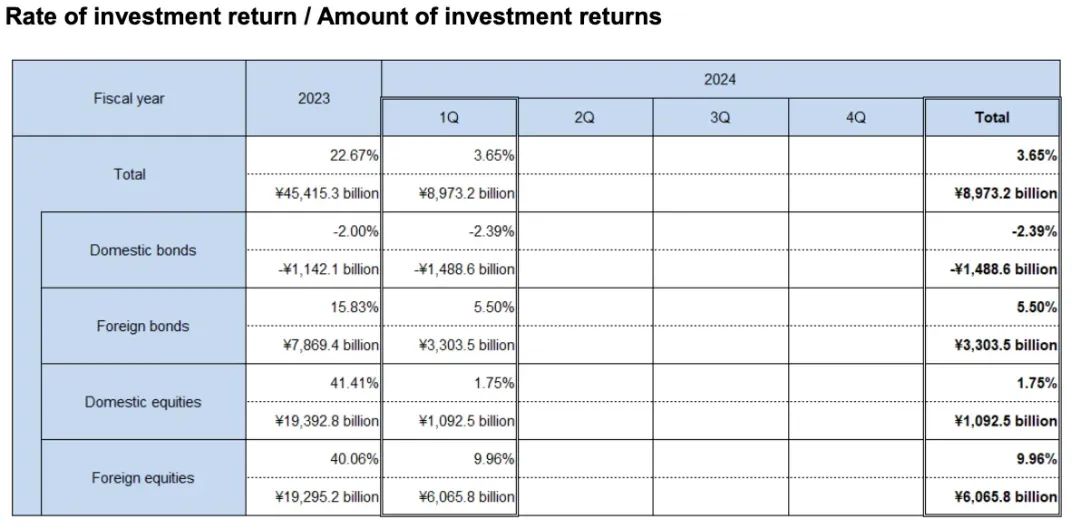

Nguồn: GPIF

GPIF lẽ ra lỗ vốn trong quý trước nếu không có lợi nhuận vượt trội từ danh mục đầu tư trái phiếu và cổ phiếu nước ngoài. Lỗ vốn trái phiếu trong nước là do Ngân hàng Nhật Bản rút khỏi YCC, khiến tỷ suất lợi nhuận chính phủ Nhật Bản tăng và giá giảm. Tuy nhiên, đồng yên tiếp tục suy yếu do chênh lệch lãi suất giữa Ngân hàng Trung ương Nhật Bản và Cục dự trữ liên bang Hoa Kỳ lớn hơn mức mà Sam Banman Fried có thể mở to mắt nhìn thấy khi phát hiện ra một viên thuốc Emsam.

Các công ty Nhật Bản tham gia rất nhiều vào thương vụ này. GDP của Nhật Bản là khoảng 4 nghìn tỷ USD, với tổng rủi ro là 505% và họ có rủi ro trị giá 24 nghìn tỷ USD. Như Cardi B đã nói, "Tôi muốn bạn đậu chiếc xe tải lớn đó trong gara nhỏ này." Cô ấy chắc chắn đang nói về những người đàn ông Nhật Bản nắm giữ quyền lực ở Xứ sở Hoàng hôn.

Giao dịch dường như đã thành công nhưng đồng yên lại trở nên quá yếu. Đầu tháng 7, tỷ giá đô la-yên lên tới 162, mức không thể chịu nổi vì lạm phát trong nước vào thời điểm đó rất cao và vẫn đang hoành hành.

Ngân hàng Nhật Bản không muốn đóng cửa giao dịch này ngay lập tức mà dự định sẽ từ từ thoát khỏi nó theo thời gian...đó là những gì họ luôn nói. Tháng 4/2023, ông Ueda sẽ kế nhiệm ông Haruhiko Kuroda làm Thống đốc Ngân hàng Nhật Bản. Haruhiko Kuroda là kiến trúc sư trưởng của các giao dịch quy mô lớn. Anh ta lợi dụng tình thế và rút lui. Ueda là kẻ ngốc duy nhất trong số nhiều ứng viên quan tâm đến việc kết thúc giao dịch bằng cách đóng vị thế của họ. Thị trường biết Ueda sẽ cố gắng đưa BOJ ra khỏi giao dịch buôn bán này. Câu hỏi luôn là tốc độ bình thường hóa.

Đóng vị thế

Việc thanh lý một cách vô trật tự sẽ như thế nào? Điều gì xảy ra với tài sản khác nhau do các công ty Nhật Bản nắm giữ? Đồng yên sẽ tăng giá bao nhiêu?

Để giảm bớt vị thế của mình, Ngân hàng Nhật Bản cần phải tăng lãi suất, ngừng mua trái phiếu chính phủ Nhật Bản và cuối cùng bán trái phiếu trở lại thị trường.

Điều gì sẽ xảy ra về phía trách nhiệm pháp lý?

Nếu không có sự trấn áp liên tục của Ngân hàng Trung ương Nhật Bản đối với tỷ suất lợi nhuận chính phủ Nhật Bản, tỷ suất lợi nhuận sẽ tăng theo nhu cầu thị trường và tỷ suất lợi nhuận ít nhất sẽ ngang bằng với lạm phát. Chỉ số giá tiêu dùng (CPI) của Nhật Bản trong tháng 6 tăng trưởng 2,8% so với cùng kỳ năm trước. Nếu tỷ suất lợi nhuận JGB tăng lên 2,8%, cao hơn bất kỳ lợi suất trái phiếu trên tỷ suất lợi nhuận , chi phí nợ của bất kỳ kỳ hạn nào cũng sẽ tăng. Chi phí lãi vay và nợ tín phiếu kho bạc tăng mạnh.

Ngân hàng Nhật Bản cũng phải tăng lãi suất dự trữ ngân hàng để ngăn chặn tiền rò rỉ khỏi tầm kiểm soát của mình. Một lần nữa, với số tiền danh nghĩa có liên quan, chi phí này sẽ tăng từ gần như bằng 0 đến rất lớn.

Nói tóm lại, nếu lãi suất được phép tăng lên mức cân bằng thị trường, Ngân hàng Nhật Bản sẽ phải trả hàng tỷ yên tiền lãi mỗi năm để duy trì vị thế của mình. Nếu không có thu nhập từ việc bán tài sản , Ngân hàng Nhật Bản sẽ phải in lượng lớn đồng yên để trả nợ. Làm như vậy sẽ chỉ làm tình hình trở nên tồi tệ hơn; lạm phát tăng và đồng yên sẽ suy yếu. Vì vậy, tài sản phải được bán đi.

Điều gì xảy ra về phía tài sản?

Vấn đề đau đầu nhất của Ngân hàng Trung ương Nhật Bản là làm thế nào để bán được đống trái phiếu chính phủ rác rưởi khổng lồ của mình. Trong hai thập kỷ qua, Ngân hàng Nhật Bản đã tàn phá thị trường trái phiếu chính phủ Nhật Bản thông qua các chương trình nới lỏng định lượng (QE) và kiểm soát tỷ suất lợi nhuận(YCC). Đối với tất cả ý định và mục đích, thị trường JGB không còn tồn tại. BOJ phải buộc một thành viên khác của Japan Corp. thực hiện công việc của mình và mua JGB với mức giá không thể khiến BOJ phá sản. Nếu nghi ngờ, hãy gọi cho ngân hàng của bạn.

Sau khi bong bóng bất động sản và thị trường chứng khoán bùng nổ vào năm 1989, các ngân hàng thương mại Nhật Bản buộc phải giảm đòn bẩy tài chính. Kể từ đó, việc kinh doanh của ngân hàng rơi vào bế tắc. Khi các công ty ngừng vay vốn ngân hàng, Ngân hàng Nhật Bản buộc phải tham gia in tiền tiền. Cho rằng các ngân hàng đang ở trong tình trạng tốt, giờ là lúc đưa trái phiếu chính phủ Nhật Bản trị giá hàng nghìn tỷ yên trở lại bảng cân đối kế toán tài sản.

Mặc dù BOJ có thể yêu cầu các ngân hàng mua trái phiếu nhưng các ngân hàng cũng cần huy động vốn từ nơi khác. Khi tỷ suất lợi nhuận chính phủ Nhật Bản tăng, các công ty và ngân hàng Nhật Bản đang tìm kiếm lợi nhuận nắm giữ hàng nghìn tỷ đô la tài sản ở nước ngoài sẽ bán những tài sản đó và chuyển vốn về Nhật Bản, nơi số tiền đó sẽ được gửi vào các ngân hàng. Các ngân hàng và các công ty này sẽ mua lượng lớn trái phiếu chính phủ Nhật Bản. Khi đồng yên tăng giá do dòng vốn chảy vào, tỷ suất lợi nhuận JGB sẽ không tăng đến mức mà BOJ không thể duy trì việc kinh doanh vì BOJ giảm lượng nắm giữ trái phiếu.

Thiệt hại chính là giá giảm. Với quy mô của hoạt động giao dịch chênh lệch giá này, các công ty Nhật Bản là những người định giá cận biên cổ phiếu và trái phiếu toàn cầu. Điều này đặc biệt đúng đối với bất kỳ chứng khoán nào được niêm yết tại Hoa Kỳ, vì thị trường của nó là điểm đến ưa thích của nguồn vốn để tài trợ cho các giao dịch mua bán bằng đồng Yên. Vì đồng yên là đồng tiền tự do chuyển đổi nên nhiều sổ sách giao dịch tài chính phản ánh tình trạng của các công ty Nhật Bản.

Khi đồng yên suy yếu, nhiều nhà đầu tư trên thế giới được khuyến khích vay đồng yên để mua cổ phiếu và trái phiếu Mỹ. Bởi vì đòn bẩy cao nên khi đồng yên tăng giá, mọi người đều đổ xô vào vị thế của mình cùng một lúc.

Tôi đã cho bạn xem biểu đồ trước đó về điều gì sẽ xảy ra khi đồng yên mất giá. Vậy điều gì sẽ xảy ra nếu đồng yên tăng giá một chút? Bạn có nhớ biểu đồ đó từ trước không? Nó cho thấy sự tăng giá của USD/JPY từ 90 lên 160 trong 15 năm. Trong 4 ngày giao dịch, đồng yên tăng giá từ 160 lên 142. Kết quả như sau:

Đồng đô la tăng giá 10% so với đồng yên (màu trắng), chỉ số Nasdaq 100 (màu trắng) giảm 10% và chỉ số Nikkei 225 (màu xanh lá cây) giảm 13%. Tỷ lệ tăng giá của đồng yên so với sự sụt giảm của chỉ số chứng khoán là khoảng 1:1. Suy diễn thêm, nếu đồng đô la so với đồng yên đạt 100, tức là thay đổi 38%, chỉ số Nasdaq sẽ giảm xuống khoảng 12.600 điểm và chỉ số Nikkei sẽ giảm xuống khoảng 25.365 điểm.

Có khả năng cao tỷ giá USD/JPY sẽ đạt 100. Việc giảm 1% giao dịch thực hiện của các công ty Nhật Bản sẽ tương đương với mức giảm danh nghĩa khoảng 240 tỷ USD. Về lợi nhuận, đây là một số vốn rất lớn. Những người chơi khác nhau trong các công ty Nhật Bản có những ưu tiên khác nhau. Chúng tôi đã thấy điều này với Norinchukin, ngân hàng thương mại lớn thứ năm của Nhật Bản. Một phần hoạt động giao dịch mua bán của họ đã sụp đổ và họ buộc phải bắt đầu hủy bỏ vị thế của mình. Họ đang bán các vị thế nợ nước ngoài của mình và thực hiện các biện pháp phòng ngừa rủi ro ngoại hối bằng USD/JPY. Tin này đã được công bố cách đây vài tháng. Các công ty bảo hiểm và quỹ hưu trí sẽ chịu áp lực phải tiết lộ lỗ vốn chưa thực hiện và các giao dịch rút lui. Ngoài ra, khi sự biến động của tiền tệ và chứng khoán tăng lên, tất cả các nhà giao dịch sao chép lệnh sẽ sớm bị các nhà môi giới của họ thanh lý. Hãy nhớ rằng, mọi người đều đóng cùng một giao dịch vào cùng một thời điểm. Cả chúng tôi lẫn giới tinh hoa chịu trách nhiệm về chính sách tiền tệ toàn cầu đều không biết tổng quy mô của đồng yên mang lại vị thế thương mại ẩn giấu trong hệ thống tài chính. Khi thị trường tập trung vào phần có đòn bẩy cao này của hệ thống tài chính toàn cầu, sự thiếu minh bạch này có nghĩa là thị trường có thể nhanh chóng điều chỉnh quá mức theo hướng khác.

sợ sệt

Tại sao Yellen lại lo lắng?

Kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008, tôi cho rằng Trung Quốc và Nhật Bản cứu vãn Hoa Kỳ khỏi một cuộc suy thoái sâu hơn. Trung Quốc đã thực hiện một trong những chương trình kích thích tài chính lớn nhất trong lịch sử loài người, sử dụng nợ để xây dựng cơ sở hạ tầng. Trung Quốc cần mua hàng hóa và nguyên liệu từ phần còn lại của thế giới để hoàn thành các dự án của mình. Nhật Bản, thông qua Ngân hàng Nhật Bản, in lượng lớn tiền để mở rộng hoạt động kinh doanh chênh lệch giá. Các công ty Nhật Bản sử dụng đồng yên để mua cổ phiếu và trái phiếu của Mỹ.

Chính phủ Hoa Kỳ nhận được thu nhập khổng lồ từ thuế lãi vốn do sự bùng nổ của thị trường chứng khoán. Từ tháng 1 năm 2009 đến đầu tháng 7 năm 2024, Nasdaq 100 tăng 16 lần và S&P 500 tăng 6 lần. Thuế suất thuế lãi vốn dao động từ khoảng 20% đến 40%.

Bất chấp thuế lãi vốn Cao nhất mọi thời đại (ATH), chính phủ Mỹ vẫn phải đối mặt với thâm hụt. Để tài trợ cho thâm hụt, Bộ Tài chính phải phát hành trái phiếu kho bạc. Các công ty Nhật Bản nằm trong số những người mua nợ chính phủ cận biên lớn nhất...ít nhất là cho đến khi đồng yên bắt đầu tăng giá. Nhật Bản giúp trả nợ quốc gia của Hoa Kỳ cho các chính trị gia tiêu xài hoang phí, những người cần mua phiếu bầu thông qua cắt giảm thuế (Đảng Cộng hòa) hoặc các hình thức kiểm tra phúc lợi khác nhau (Đảng Dân chủ).

Tổng nợ của Mỹ (màu vàng) đang tăng, di chuyển sang phải. Tuy nhiên, tỷ suất lợi nhuận trái phiếu kho bạc 10 năm (màu trắng) không có nhiều thay đổi và ít liên quan đến nợ tăng trưởng .

Quan điểm của tôi là cấu trúc của nền kinh tế Hoa Kỳ yêu cầu các công ty Nhật Bản và các công ty bắt chước họ tiếp tục tham gia vào hoạt động kinh doanh buôn bán này. Nếu thỏa thuận này kết thúc, tình hình tài chính của chính phủ Mỹ sẽ gặp khó khăn.

giải thoát

Lý do tôi cho rằng sẽ có nỗ lực phối hợp của các công ty Nhật Bản để bảo lãnh cho các vị thế giao dịch buôn bán của họ là vì tôi tin rằng Harris sẽ không bị giảm cơ hội đắc cử vì một số người nước ngoài đã quyết định thoát khỏi một số giao dịch mà cô ấy thậm chí có thể không hiểu. . Các cử tri của cô ấy chắc chắn không biết chuyện gì đang xảy ra và không quan tâm. Danh mục đầu tư chứng khoán của họ hoặc tăng hoặc không. Nếu cổ phiếu không tăng, họ sẽ không bỏ phiếu cho đảng Dân chủ vào Ngày bầu cử. Tỷ lệ cử tri đi bỏ phiếu sẽ quyết định liệu Trump hay Harris trở thành "Hoàng đế hề".

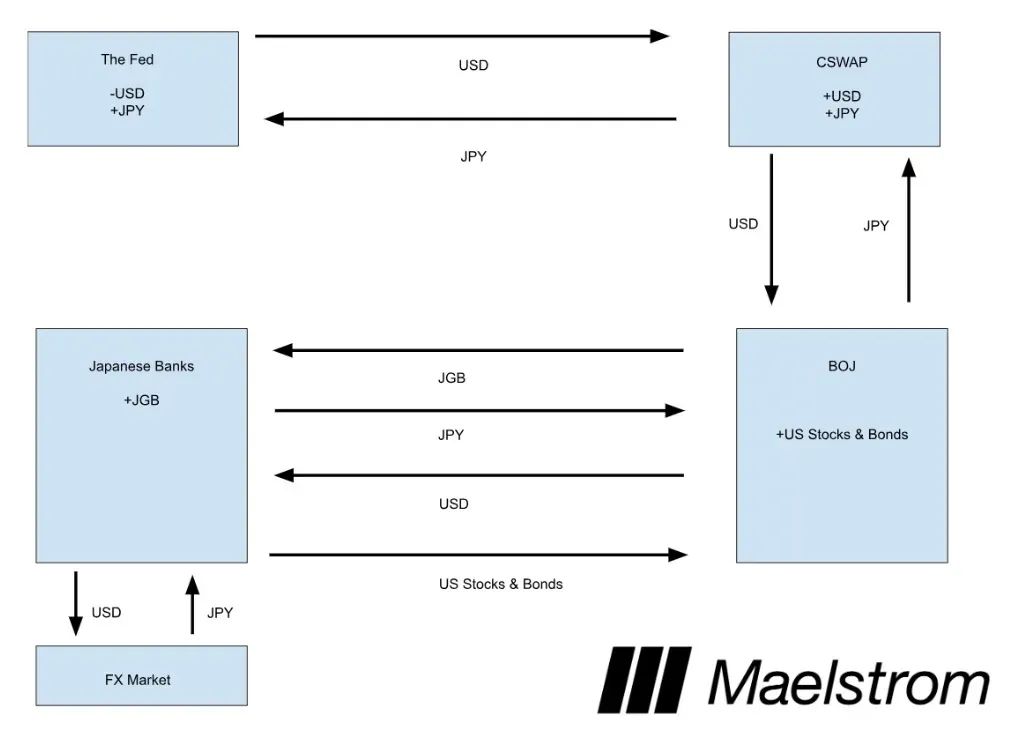

Các công ty Nhật Bản phải đóng vị thế nhưng không thể bán một tài sản nhất định trên thị trường mở. Điều này có nghĩa là một số cơ quan chính phủ Hoa Kỳ phải in tiền và sau đó cho một số thành viên của một công ty Nhật Bản vay. Xin vui lòng cho phép tôi giới thiệu lại bản thân mình. Tên tôi là Hoán đổi tiền tệ của Ngân hàng Trung ương (CSWAP).

Hãy để tôi mô tả cách tôi sẽ giải cứu nếu tôi là Yellen.

Vào tối Chủ nhật, ngày 11 tháng 8, tôi sẽ đưa ra thông báo ( nói với tư cách Yellen ):

Bộ Ngân khố Hoa Kỳ, Cục dự trữ liên bang Hoa Kỳ và các đối tác Nhật Bản đã tổ chức các cuộc thảo luận kéo dài về điều kiện thị trường đầy biến động trong tuần trước. Trong cuộc gọi, tôi đã nhắc lại sự ủng hộ của chúng tôi đối với việc sử dụng các dòng Swap Ngân hàng Trung ương USD/JPY.

Thế thôi. Đối với công chúng, điều này có vẻ hoàn toàn vô hại. Đây không phải là tuyên bố của Cục dự trữ liên bang Hoa Kỳ nhằm đầu hàng và cắt giảm lãi suất mạnh mẽ cũng như khởi động lại việc nới lỏng định lượng. Đó là bởi vì mọi người biết rằng làm như vậy sẽ khiến lạm phát vốn đã cao một cách đáng lo ngại lại tăng tốc trở lại. Nếu lạm phát tràn lan vào Ngày bầu cử và có thể dễ dàng truy tìm nguồn gốc của Cục dự trữ liên bang Hoa Kỳ, Harris sẽ thua cuộc bầu cử.

Hầu hết cử tri Mỹ không biết CSWAP là gì, tại sao nó được tạo ra hoặc làm thế nào nó có thể được sử dụng để in số lượng tiền không giới hạn. Tuy nhiên, do cách sử dụng cơ chế này, thị trường sẽ coi đây là một gói cứu trợ được che đậy một cách chính xác.

Điều này sẽ chuyển quyền sở hữu tài sản ở nước ngoài do các công ty và ngân hàng Nhật Bản nắm giữ cho BOJ. Các thực thể tư nhân này nắm giữ đô la Mỹ và chuyển vốn về Nhật Bản bằng cách bán đô la Mỹ và mua vào đồng yên Nhật. Sau đó, họ mua trái phiếu chính phủ Nhật Bản từ Ngân hàng Nhật Bản với mức giá cao/ tỷ suất lợi nhuận thấp hiện tại. Kết quả là quy mô của CSWAP chưa thanh toán đã tăng lên, tính bằng đô la tương đương với số tiền mà Cục dự trữ liên bang Hoa Kỳ in ra.

Tôi tạo ra một sơ đồ hình hộp và mũi tên xấu xí để minh họa dòng tiền.

Kết quả cuối cùng mới là điều quan trọng.

Cục dự trữ liên bang Hoa Kỳ - họ tăng lượng cung ứng đô la, nói cách khác, đổi lại họ nhận được đồng yên đã được tạo ra trước đó thông qua giao dịch chênh lệch giá.

CSWAP – Ngân hàng Nhật Bản nợ đô la Cục dự trữ liên bang Hoa Kỳ. Và Cục dự trữ liên bang Hoa Kỳ nợ Ngân hàng Nhật Bản đồng yên.

Ngân hàng Nhật Bản - Hiện họ nắm giữ nhiều cổ phiếu và trái phiếu Hoa Kỳ hơn và khi số dư đô la tăng khi số dư CSWAP tăng lên, giá của những cổ phiếu và trái phiếu đó tăng .

Ngân hàng Nhật Bản - hiện nay họ nắm giữ nhiều trái phiếu chính phủ Nhật Bản hơn.

Như bạn có thể thấy, điều này không có tác động đến thị trường chứng khoán hoặc trái phiếu Hoa Kỳ và tổng rủi ro thương mại của các công ty Nhật Bản vẫn không thay đổi. Đồng yên tăng giá so với đồng đô la và quan trọng nhất là giá cổ phiếu và trái phiếu Mỹ tăng khi Cục dự trữ liên bang Hoa Kỳ in tiền . Một lợi ích khác là các ngân hàng Nhật Bản có thể phát hành các khoản vay bằng đồng Yên không giới hạn bằng cách sử dụng tài sản thế chấp JGB mới mua được. Những thỏa thuận như vậy lại thổi phồng hệ thống của Mỹ và Nhật Bản.

dòng thời gian

Tôi không nghi ngờ gì về điều đó. Câu hỏi đặt ra là khi nào Cục dự trữ liên bang Hoa Kỳ và Kho bạc sẽ in tiền để làm suy yếu ảnh hưởng của họ đối với “nước Mỹ”.

Nếu chứng khoán Mỹ lao dốc vào thứ Sáu, ngày 9 tháng 8, khiến S&P 500 và Nasdaq 100 giảm 20% so với mức cao nhất lịch sử đại trong tháng 7, thì một số hành động có thể sẽ xảy ra vào cuối tuần. Hỗ trợ cho S&P 500 là 4.533 và cho Nasdaq 100 là 16.540. Tôi cũng kỳ vọng tỷ suất lợi nhuận hai năm sẽ vào khoảng 3,80% hoặc thấp hơn. Tỷ suất lợi nhuận này đạt được trong cuộc khủng hoảng ngân hàng khu vực vào tháng 3 năm 2023, được đáp ứng thông qua gói cứu trợ Chương trình tài trợ định kì của ngân hàng.

Nếu đồng yên suy yếu trở lại, cuộc khủng hoảng sẽ chấm dứt ngay lập tức. Mặc dù với tốc độ chậm hơn, cuộc khủng hoảng sẽ tiếp tục. Tôi tin rằng thị trường sẽ bùng nổ trở lại từ tháng 9 đến tháng 11 khi USD/JPY tiến tới mức 100. Chắc chắn sẽ có phản ứng lần, vì cuộc bầu cử tổng thống Mỹ sẽ được tổ chức trong vài tuần hoặc vài ngày nữa.

Giao dịch crypto rất khó.

Hai lực lượng đối lập ảnh hưởng đến vị thế giữ crypto của tôi.

Thanh khoản tích cực:

Sau khi thực hiện một phần tư chính sách hạn chế ròng, Bộ Ngân khố Hoa Kỳ sẽ có một lượng thanh thanh khoản ròng bằng đô la Mỹ khi phát hành tín phiếu Kho bạc và có khả năng làm cạn kiệt tài khoản chung của Kho bạc. Sự thay đổi chính sách này đã được nêu trong thông báo hoàn tiền hàng quý gần đây nhất. TL;DR: Bad girl Yellen sẽ bơm từ 301 tỷ USD đến 1,05 nghìn tỷ USD từ nay đến cuối năm. Tôi sẽ giải thích điều này trong một bài viết tiếp theo nếu cần.

Các lực lượng tiêu cực thanh khoản:

Đây là sự tăng cường của đồng yên. Việc hủy bỏ các giao dịch dẫn đến việc bán tháo tất cả tài sản tài chính trên toàn cầu do nợ phải trả bằng đồng yên và giá nợ bằng đồng yên tăng theo thời gian.

Cái nào mạnh hơn thực sự phụ thuộc vào tốc độ kết thúc giao dịch mua bán. Chúng ta không thể biết trước điều này. Hiệu ứng duy nhất có thể quan sát được là mối tương quan giữa Bitcoin và tỷ giá hối đoái USD/JPY. Nếu Bitcoin giao dịch theo kiểu lồi, nghĩa là nó tăng bất cứ khi nào tỷ giá USD/JPY mạnh hơn hoặc yếu hơn đáng kể, thì tôi biết rằng nếu đồng Bitcoin quá mạnh và thanh khoản do Bộ Ngân khố Hoa Kỳ cung cấp là đủ thì thị trường sẽ có các biện pháp cứu trợ được mong đợi. Đây là Bitcoin lồi. Nếu Bitcoin giảm khi đồng yên mạnh lên và tăng khi đồng yên suy yếu, Bitcoin sẽ di chuyển theo thị trường TradFi. Đây là sự liên quan Bitcoin.

Nếu chuyển động của Bitcoin là lồi thì tôi sẽ tích cực thêm vào vị thế khi chúng ta chạm đáy cục bộ. Nếu thiết lập tương quan với hướng đi của Bitcoin thì tôi sẽ chờ xem, chờ thị trường cuối cùng đầu hàng. Một giả định quan trọng là Ngân hàng Nhật Bản sẽ không thay đổi chính sách và cắt giảm lãi suất tiền gửi xuống 0% và tiếp tục mua trái phiếu chính phủ Nhật Bản không giới hạn. Nếu Ngân hàng Nhật Bản tuân thủ kế hoạch đã đặt ra trong cuộc họp lần, giao dịch mua bán sẽ tiếp tục.

Đó là tất cả những gì tôi có thể nói vào lúc này. Như mọi khi, những ngày giao dịch và tháng giao dịch này sẽ quyết định lợi nhuận của bạn trong chu kỳ thị trường bò này. Nếu bạn phải sử dụng đòn bẩy, hãy sử dụng nó một cách khôn ngoan và luôn theo dõi vị thế của mình. Nếu bạn giữ một vị thế có đòn bẩy , tốt nhất bạn nên tăng giá Bitcoin hoặc Altcoin của mình . Nếu không, bạn phải đối mặt với việc thanh lý.

Các bạn ơi, tôi đi tận hưởng khoảng thời gian cuối cùng của tháng Tám.

Ra khơi!