Tác giả: Đại Cẩu

Vào lúc 18 giờ 15 phút 5 giây ngày 3 tháng 1 năm 2009, Satoshi Nakamoto đã viết tiêu đề trang nhất của tờ The Times "The Times 03/Jan/2009 Chancellor on brink of second bailout for banks" (Ngày 3 tháng 1 năm 2009, Bộ trưởng Tài chính sắp thực hiện gói cứu trợ ngân hàng lần thứ hai) trong khối Genesis của Bitcoin.

Ai có thể nghĩ rằng, tài sản kỹ thuật số này, được sinh ra trong bóng tối của cuộc khủng hoảng tài chính, đã vượt mốc lịch sử 100.000 USD vào ngày 5 tháng 12 năm 2024, trở thành một gã khổng lồ tài chính với giá trị vốn hóa thị trường gần 2 nghìn tỷ USD.

Từ ban đầu không có giá trị, đến năm 2010 dùng 10.000 Bitcoin để mua 2 chiếc pizza; đến năm 2011, những người tham gia sớm hò reo khi Bitcoin sắp vượt mốc 10 USD; đến năm 2017 lần đầu tiên vượt mốc 10.000 USD gây chấn động toàn cầu, và đến năm 2024 khi quỹ giao dịch Bitcoin spot được chấp thuận niêm yết trên thị trường chứng khoán Mỹ... "bong bóng Internet" từng bị coi thường này giờ đã trở thành "vàng kỹ thuật số" được các tập đoàn tài chính lớn trên Wall Street như BlackRock, Fidelity theo đuổi.

Mỗi lần Bitcoin trải qua một sự thay đổi, đều khiến mọi người kinh ngạc và làm thay đổi nhận thức của con người về tiền tệ, giá trị và tài sản.

Vậy câu hỏi đặt ra là, bạn có nắm giữ Bitcoin không? Bạn có giữ Bitcoin không?

Gần đây, nhiều nhà giao dịch và người hoạt động trong ngành tiền điện tử đều nhận được tin nhắn tương tự "Chúc mừng, bạn đã trở nên giàu có gần đây phải không?", lúc này họ thường chỉ biết lúng túng trả lời "Vẫn ổn, vẫn ổn", người khác vẫn tưởng họ đang khiêm tốn, chỉ có họ mới biết mình đang lặng lẽ rơi nước mắt.

Có hai sự thật đau lòng và bất ngờ: Đây là chu kỳ tăng giá dành riêng cho Bitcoin, hầu hết nhà đầu tư bán lẻ đã không còn nắm giữ Bitcoin.

Tại sao trong chu kỳ này, Bitcoin lại độc chiếm?

Một âm mưu cấp cao

Đây là một kịch bản được lên kế hoạch từ trước.

Hãy quay lại rạng sáng ngày 11 tháng 1 năm 2024, Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) đã thông qua 11 quỹ giao dịch Bitcoin spot, bao gồm quỹ IBIT của BlackRock.

Có lẽ như lời của ông Vương Xuyên: "Ý nghĩa của ngày 10 tháng 1 năm 2024 trong lịch sử tiền tệ thế giới, khi nhìn lại, có thể được so sánh với ngày 13 tháng 8 năm 1971 (Nixon tuyên bố tách khỏi vàng), ngày 18 tháng 1 năm 1871 (Đức thống nhất và dẫn đầu các quốc gia châu Âu và Mỹ gia nhập hệ thống chuẩn vàng trong vài năm)."

Việc chấp thuận quỹ giao dịch spot đã mở cửa cho dòng vốn tổ chức ào ạt chảy vào, từ đây Bitcoin là Bitcoin, các tiền điện tử khác là các tiền điện tử khác.

Tính đến ngày 21 tháng 11, chỉ trong vòng 10 tháng, các quỹ giao dịch Bitcoin đã hút được tổng cộng 100 tỷ USD, tương đương 82% quy mô quỹ giao dịch vàng Mỹ, chỉ còn một bước nữa là vượt qua.

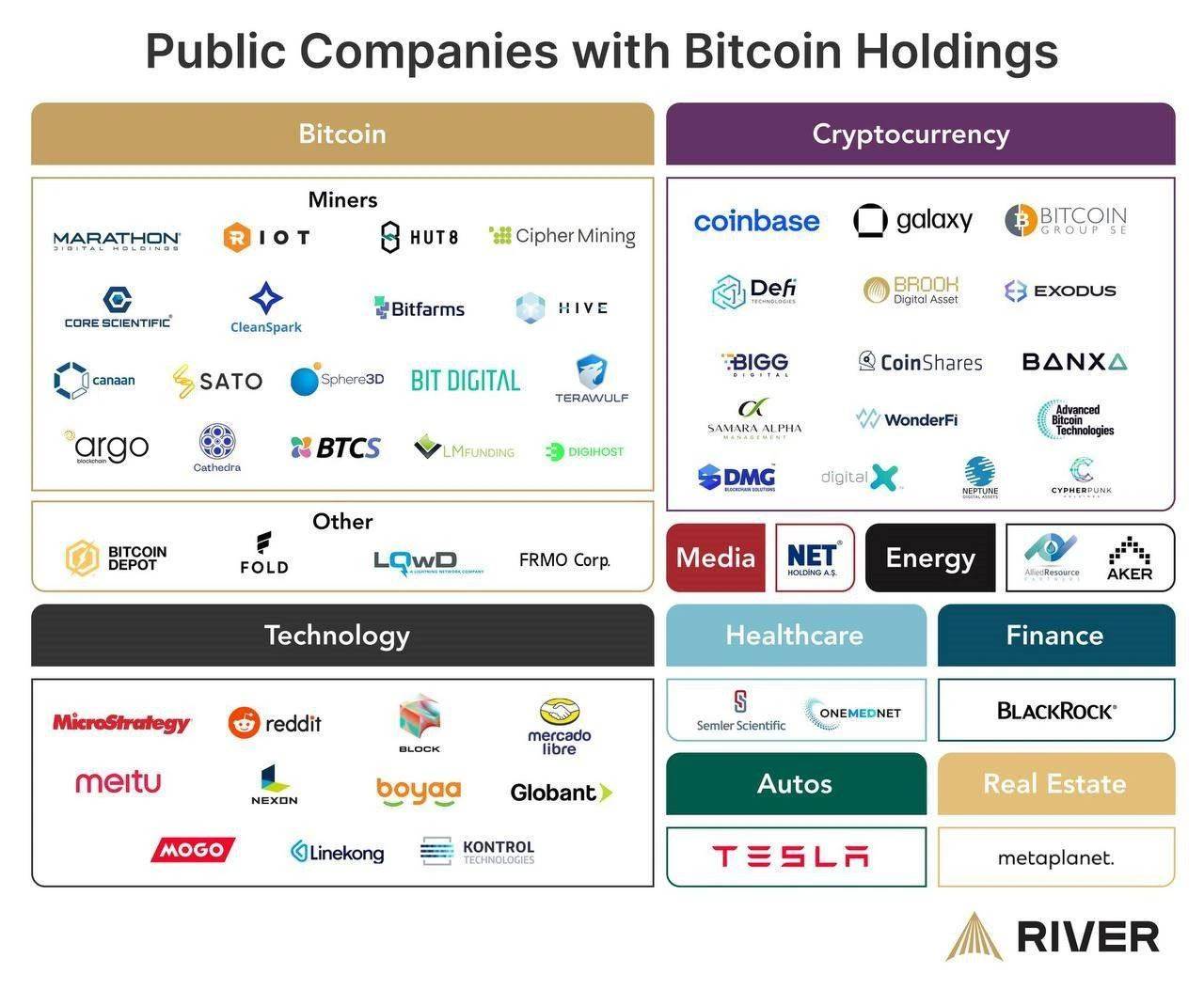

Bitcoin không còn là thị trường đầu cơ do nhà đầu tư bán lẻ thống trị, mà dần được các tổ chức tài chính truyền thống chi phối, không chỉ các tổ chức tài chính trên Wall Street mà cả các công ty niêm yết trên sàn và thậm chí một số chính phủ quốc gia đang diễn ra một cuộc chiến tranh giành phần.

Người đại diện tiêu biểu nhất của trận chiến này chính là công ty niêm yết trên sàn chứng khoán Mỹ MicroStrategy (MSTR).

MSTR vốn là một công ty phần mềm phân tích doanh nghiệp, nhưng vào tháng 8 năm 2020, dưới sự dẫn dắt của Chủ tịch Michael Saylor, MSTR đã công bố chi 250 triệu USD mua 21.454 BTC, trở thành công ty niêm yết đầu tiên trên thế giới thực hiện chiến lược tài sản Bitcoin.

Chiến lược mua Bitcoin của MSTR là thông qua phát hành cổ phiếu và trái phiếu, vay mượn với lãi suất khoảng 1% để mua Bitcoin. Theo công bố, trong bốn năm qua, MSTR đã đưa ra khoảng 40 thông báo mua Bitcoin.

Tính đến nay (ngày 5 tháng 12), MSTR đã nắm giữ hơn 402.100 Bitcoin, chiếm khoảng 1,5% tổng nguồn cung Bitcoin toàn cầu, trở thành công ty niêm yết lớn nhất nắm giữ Bitcoin. MSTR đã chi 23,483 tỷ USD mua Bitcoin, với giá trung bình khoảng 58.402 USD, tính đến nay có lãi trên sổ sách hơn 16,7 tỷ USD.

Ngày 20 tháng 11, cổ phiếu MSTR một lần chạm mức 500 USD, vốn hóa thị trường vượt 100 tỷ USD, khối lượng giao dịch trong ngày thậm chí còn vượt cả NVIDIA, tăng hơn 40 lần so với mức 12 USD khi bắt đầu tích lũy Bitcoin vào tháng 8 năm 2020, trở thành cổ phiếu bò mạnh nhất trên thị trường chứng khoán Mỹ.

Mua Bitcoin trước, sau đó phát hành cổ phiếu với giá trị Bitcoin, tiếp đó dùng Bitcoin làm tài sản thế chấp phát hành trái phiếu, Bitcoin tăng, cổ phiếu công ty tăng, lại phát hành trái phiếu và cổ phiếu để tiếp tục mua Bitcoin... Dưới sự dẫn dắt của MicroStrategy, các công ty niêm yết lớn trên toàn thế giới như Metaplanet của Nhật Bản, Semler Scientific của Mỹ, Samara Asset Group của Đức, Meitu của Hồng Kông, Boyaa Interactive... đều đã bắt đầu mô hình tích lũy Bitcoin.

Số liệu thống kê cho thấy, hiện có hơn 60 công ty niêm yết đang tích lũy Bitcoin, và hàng nghìn công ty tư nhân cũng đang bắt chước.

CEO MicroStrategy Michael Saylor đã trở thành một trong những người ủng hộ Bitcoin có ảnh hưởng nhất, đang tích cực truyền bá Bitcoin.

Michael Saylor sẽ dành 3 phút để giới thiệu chiến lược mua Bitcoin cho Hội đồng quản trị Microsoft, trước đó ông đã từng tuyên bố nếu Microsoft chuyển một phần tiền mặt sang Bitcoin mỗi quý, trong 10 năm tới có thể tạo ra hàng nghìn tỷ USD giá trị cho cổ đông, tăng vốn hóa thị trường hàng nghìn tỷ USD.

Quỹ giao dịch Bitcoin đã mở ra kênh, MSTR tự mua hàng và kéo theo, nhưng người thực sự thúc đẩy Bitcoin tăng vọt gần đây là —— Donald Trump.

Tại hội nghị Bitcoin 2024 vào tháng 7, Trump đã công khai hứa hẹn sẽ xây dựng Mỹ thành "thủ đô tiền điện tử toàn cầu" và thành lập quỹ dự trữ Bitcoin quốc gia.

Vào cuối tháng 9, Trump và ba người con của ông, Donald Jr., Eric và Barron, đã công bố dự án khởi nghiệp mới của họ là World Liberty Financial. Công ty mới này được gọi là nền tài chính phi tập trung (DeFi) nền tảng thị trường tiền tệ, ra mắt một loại tiền điện tử riêng gọi là $WLFI.

Chính Trump cũng đi đầu, trở thành "tổng thống Mỹ đầu tiên mua hamburger bằng Bitcoin".

Trợ lý của Trump, Phó Tổng thống Pence cũng là người "trong giới tiền điện tử", theo báo cáo tài chính cá nhân được công bố, tính đến năm 2022 ông nắm giữ Bitcoin trị giá từ 100.000 USD đến 250.000 USD trên sàn giao dịch Coinbase.

Ngoài ra, một trong những công thần lớn nhất của chiến thắng của Trump trong lần này, tỷ phú giàu nhất thế giới Elon Musk, cũng là người hâm mộ nổi tiếng của tiền điện tử, thúc đẩy Tesla mua Bitcoin và đưa vào báo cáo tài chính, ông còn ủng hộ mạnh mẽ Dogecoin, thậm chí thành lập Bộ Hiệu quả Chính phủ (DOGE) mang tên Dogecoin.

Trong nhiệm kỳ của Biden, Ủy ban Chứng khoán và Giao dịch Mỹ (SEC) do Gary Gensler dẫn đầu đã tiến hành một cuộc tấn công chưa từng có vào ngành công nghiệp tiền điện tử. Từ khởi kiện Ripple đến khởi kiện Binance và CEO Changpeng Zhao; từ xác định hàng loạt mã thông báo là chứng khoán chưa đăng ký, liên tục ra các khoản phạt khổng lồ cho các dự án tiền điện tử đến gửi thư đe dọa Coinbase... thị trường tiền điện tử Mỹ luôn bị bao phủ trong bóng tối của sự kiểm soát.

Việc Trump lên nắm quyền đánh dấu sự thay đổi triệt để chính sách tiền điện tử của Mỹ, xóa tan bóng tối, dọn đường cho sự phát triển của tiền điện tử tại Mỹ.

Tóm lại, các yếu tố của kịch bản âm mưu cấp cao này đã được ghép lại với nhau trong những trùng hợp kỳ lạ: Khi Mỹ bắt đầu chu kỳ giảm lãi suất, quỹ g

CEO MSTR Michael Saylor đã trở thành "vua sữa" Bitcoin, liên tục vay nợ để tăng cường đầu tư vào Bitcoin, khiến giá Bitcoin và cổ phiếu tăng vọt, dẫn đến nhiều công ty niêm yết khác cũng bắt chước và tham gia.

Ông Trump đắc cử, Tổng thống Mỹ mới đích thân ủng hộ Bitcoin, xóa bỏ các rào cản chính sách, và lên kế hoạch sử dụng BTC làm tài sản dự trữ chiến lược của Mỹ.

Tất cả các kế hoạch và hành động đều được trưng bày công khai, tất cả mọi người đều có cơ hội tham gia, và tất cả những người tham gia đều có lợi nhuận... Đây chính là một âm mưu cấp cao, thông qua các sản phẩm ETF do các ông lớn tài chính trên Phố Wall dẫn dắt, Mỹ đang biến Bitcoin, một kẻ nổi loạn phi tập trung, thành một công cụ tài chính được kiểm soát.

Một câu chuyện hoàn hảo

Vậy câu hỏi đặt ra là, tại sao lại là Bitcoin, tại sao chỉ có thể là Bitcoin?

Sức hấp dẫn của câu chuyện Bitcoin nằm ở chỗ nó đủ đơn giản, không cần giao tiếp kỹ thuật và không thể bác bỏ, như một vòng khép kín hoàn hảo, mỗi cuộc khủng hoảng đều củng cố chứ không làm suy yếu giá trị của nó.

Năm 2009, nó ra đời từ đống đổ nát của cuộc khủng hoảng tài chính, với sứ mệnh chống lại lạm phát và hệ thống ngân hàng; trong đại dịch năm 2020, khi các quốc gia in tiền không giới hạn, câu chuyện về tính khan hiếm của Bitcoin càng trở nên rực rỡ hơn; năm 2022, trong cuộc chiến Nga-Ukraine, Bitcoin trở thành vũ khí trong cuộc chiến tài chính vô hình, minh họa cho khái niệm tiền tệ siêu chủ quyền và một lần nữa khẳng định tầm quan trọng của tài sản phi tập trung; năm 2024, khi Cục Dự trữ Liên bang hạ lãi suất, bất ổn địa chính trị gia tăng, Bitcoin lại hoàn hảo trong vai trò tài sản trú ẩn an toàn.

Từ "vàng kỹ thuật số" ban đầu, đến "tài sản siêu chủ quyền" sau này, và giờ là "nền tảng của Web3", mỗi câu chuyện về Bitcoin đều được củng cố trong thực tế.

Trong thế giới tiền điện tử, chúng ta đã chứng kiến quá nhiều tầm nhìn hoành tráng và các giải pháp kỹ thuật phức tạp, nhưng cuối cùng chỉ có Bitcoin, với sự đơn giản nhất, là có thể vượt qua thử thách của thời gian. Nó không cần marketing, không cần lộ trình, cũng không cần cam kết nâng cấp kỹ thuật. Giá trị của nó đơn giản và không thể phủ nhận như định luật hấp dẫn: một mạng lưới giá trị phi tập trung, khan hiếm và không thể thay đổi.

Đó là lý do tại sao chỉ có thể là Bitcoin. Bởi vì trong một thế giới đầy bất định, điều quý giá nhất chính là sự chắc chắn. Bitcoin mang lại sự chắc chắn như vậy: số lượng cung cấp nhất định, quy tắc phát hành nhất định, cơ chế hoạt động nhất định.

Thách thức vàng

Hiện tại, vượt qua mức 10.000 USD, bước tiếp theo của Bitcoin sẽ là thách thức vị trí của vàng.

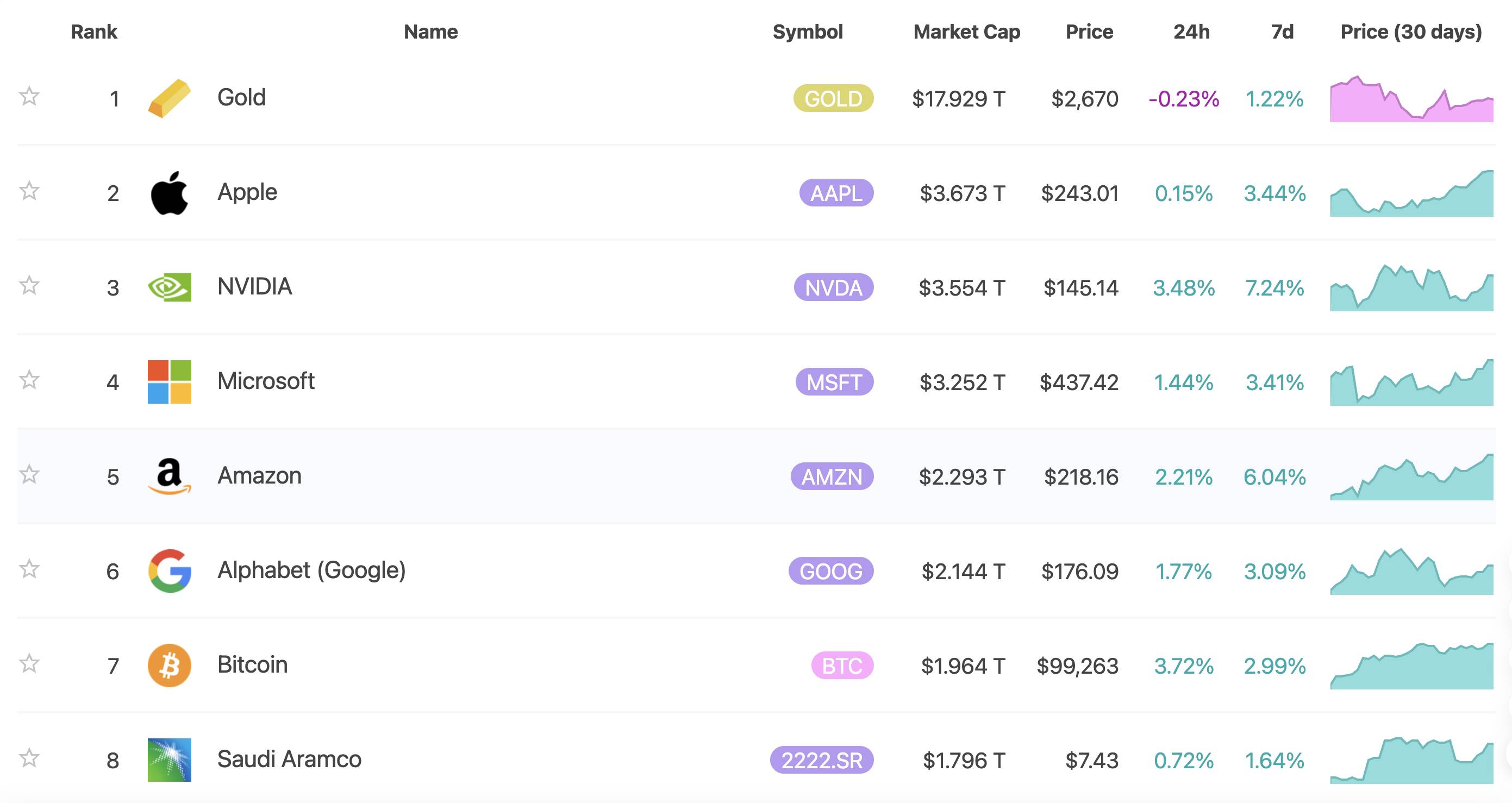

Tính đến ngày 5 tháng 12, trong bảng xếp hạng 10 tài sản lớn nhất toàn cầu, vàng đứng đầu với giá trị vốn hóa thị trường 18 nghìn tỷ USD, trong khi Bitcoin đứng thứ 7 với 1,98 nghìn tỷ USD, vượt qua cả bạc và Saudi Aramco.

Các ngân hàng trung ương là một trong những nhà mua vàng lớn nhất, với các sự kiện chính trị quốc tế bất ngờ và tình hình khu vực bất ổn liên tục thúc đẩy nhu cầu vàng. Trong năm 2022-2023, các ngân hàng trung ương toàn cầu đã mua ròng vàng liên tiếp 2 năm, với tổng khối lượng trên 1.100 tấn, trở thành nhà mua lớn nhất trên thị trường vàng quốc tế trong giai đoạn này, là động lực chính thúc đẩy đợt tăng giá vàng gần đây.

Xét về cụ thể, các nước phát triển ở Âu - Mỹ là những nhà bán ròng vàng, trong khi các nước mới nổi là những nhà mua ròng, các ngân hàng trung ương mới nổi như Trung Quốc, để giảm phụ thuộc vào hệ thống đô la Mỹ, đang tăng cường nắm giữ vàng, giảm nắm giữ trái phiếu Mỹ.

Xu hướng phi đô la hóa đang định hình lại bản đồ tài sản dự trữ toàn cầu.

So với vàng, Bitcoin có những điểm yếu về sự đồng thuận văn hóa và giá trị vốn hóa thị trường, nhưng cũng có những ưu thế riêng.

So với vàng, nguồn cung Bitcoin rõ ràng và có thể dự đoán hơn, sẽ không bao giờ vượt quá 21 triệu đơn vị. Sau khi giảm nửa vào năm 2024, lượng Bitcoin mới được khai thác mỗi ngày sẽ giảm xuống còn 450 đơn vị, tỷ lệ lạm phát chỉ khoảng 0,8% một năm. Ngược lại, sản lượng vàng hàng năm vẫn ở mức khoảng 3.500 tấn, tương đương với tỷ lệ lạm phát 2-3%.

Đặc tính kỹ thuật số của Bitcoin mang lại cho nó những ưu thế đáng kể trong việc chuyển giao và quản lý lưu trữ, không cần kho bạc đặc biệt, không cần vận chuyển phức tạp, chỉ cần một ví lạnh có thể lưu trữ tài sản trị giá hàng tỷ USD, điều này rất quan trọng trong thời kỳ căng thẳng địa chính trị.

Bitcoin không thuộc về bất kỳ quốc gia nào, không bị kiểm soát bởi một chính phủ duy nhất, dễ chuyển giao, nguồn cung minh bạch, những đặc tính này khiến nó trở thành một tài sản dự trữ lý tưởng để bổ sung.

Trong tuần ông Trump đắc cử, quỹ ETF Bitcoin - iShares (IBIT) do BlackRock quản lý đã đạt quy mô tài sản 34,3 tỷ USD, vượt qua cả quỹ tín thác vàng (IAU) của họ, trong khi quỹ ETF vàng đã có lịch sử 20 năm.

Nếu như ông Trump thực sự thực hiện lời hứa, sử dụng Bitcoin làm tài sản dự trữ chiến lược của Mỹ, ý nghĩa của tín hiệu này sẽ vượt xa số lượng mua thực tế. Cấu trúc hệ thống tài chính mà chúng ta quen thuộc sẽ bị thay đổi hoàn toàn.

Giống như khi đô la Mỹ liên kết với vàng, thái độ của Mỹ trực tiếp quyết định số phận của cả hệ thống Bretton Woods. Ngày nay, thái độ của Mỹ đối với Bitcoin cũng có thể gây ra một cuộc chuyển dịch mô hình tài sản dự trữ.

Chúng ta đã thấy một số dấu hiệu ban đầu, El Salvador là quốc gia đầu tiên công nhận Bitcoin là tiền pháp định, mặc dù quy mô rất nhỏ, nhưng đã mở ra tiền lệ; một số quỹ tài sản chủ quyền cũng âm thầm bố trí đầu tư vào Bitcoin, như quỹ chủ quyền Singapore Temasek đã đầu tư vào nhiều công ty liên quan đến tiền điện tử; Bhutan cũng tích cực khai thác Bitcoin từ năm 2021...

Nếu nhiều quốc gia bắt đầu đưa Bitcoin vào danh mục tài sản dự trữ, ngay cả chỉ với tỷ trọng 1-5%, nhu cầu đối với Bitcoin cũng sẽ tăng vọt. Hãy nhớ rằng, tổng quy mô dự trữ ngoại hối toàn cầu vượt quá 12 nghìn tỷ USD.

Các nhà đầu tư tổ chức tiếp tục hấp thụ thanh khoản thị trường thông qua ETF, số lượng nhà đầu tư dài hạn không ngừng tăng, lượng giao dịch trên các sàn giảm, các công ty niêm yết tích lũy Bitcoin, nếu thêm nhu cầu từ các quỹ dự trữ chủ quyền, giá trị khan hiếm của Bitcoin sẽ được đẩy lên một mức độ mới.

Nếu điều này xảy ra, chỉ có 21 triệu Bitcoin sẽ không đủ để mua.