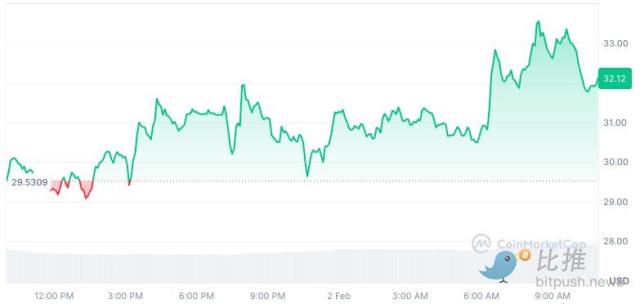

Gần đây, giá Bit đã có những biến động mạnh xung quanh mức 10.000 USD, đặc biệt là sau khi tăng lên 104.000 USD vào tuần trước, nó đã sụt giảm xuống 90.500 USD, được nhiều người cho là tín hiệu của việc tâm lý thị trường đã đạt đỉnh và các vị thế đang được giải tỏa. Một số nhà đầu tư tổ chức có lãi lớn đã bắt đầu lựa chọn dần dần rút lui, ví dụ như công ty Meitu đã thanh lý toàn bộ tài sản tiền điện tử của mình, khiến thị trường lo ngại rằng đợt chốt lời này có thể sẽ diễn ra nhanh hơn.

Ngay cả khi tâm lý thị trường nhìn chung đang khá bi quan, MicroStrategy lại đi ngược dòng, khi vào thứ Hai thông báo đã mua thêm 2,1 tỷ USD Bit. Chiến lược quyết liệt này, mặc dù đã tiêm một liều thuốc kích thích mạnh vào thị trường, nhưng cũng gây ra tranh cãi về tính bền vững của chiến lược đầu tư của họ. Thị trường lo ngại rằng nếu giá Bit tiếp tục giảm mạnh, MicroStrategy có thể sẽ rơi vào khó khăn, dẫn đến một sự kiện "thiên nga đen" ảnh hưởng đến toàn bộ thị trường tiền điện tử.

MicroStrategy: Ông lớn nắm giữ Bit và tác nhân kích thích thị trường

Là công ty niêm yết toàn cầu nắm giữ nhiều Bit nhất, chiến lược của MicroStrategy luôn được chú ý. Dữ liệu cho thấy, lượng Bit lưu thông hiện đang ngày càng tập trung vào tay một số ít tổ chức lớn. Ngoài Satoshi Nakamoto, 5 thực thể nắm giữ Bit lớn nhất kiểm soát 9,9% lượng Bit lưu thông. Trong đó, Coinbase nắm giữ 1,12 triệu BTC, trị giá hơn 112 tỷ USD; Binance nắm giữ 687.000 BTC, trị giá gần 68,9 tỷ USD; BlackRock, MicroStrategy và Bitfinex lần lượt xếp vị trí từ thứ 3 đến thứ 5. Ngoài Satoshi Nakamoto, 10 thực thể nắm giữ lớn nhất hiện kiểm soát khoảng 14,82% tổng lượng Bit lưu thông. Tình hình nắm giữ của các tổ chức này trực tiếp ảnh hưởng đến diễn biến của thị trường.

So với các tổ chức khác, chiến lược đầu tư của MicroStrategy lại càng mạnh mẽ hơn. Nếu như sự tăng giá của Bit trong khoảng 40.000-70.000 USD được thúc đẩy bởi các quỹ giao dịch hoán đổi (ETF), thì mức tăng từ 70.000-100.000 USD cũng không thể tách rời khỏi vai trò của MicroStrategy. MicroStrategy được gọi là "máy in tiền vô hạn", chiến lược gia tăng vị thế của họ đã đóng vai trò then chốt trong việc thúc đẩy giá Bit tăng.

Mục tiêu của MicroStrategy là sử dụng đòn bẩy thận trọng để nắm giữ càng nhiều BTC càng tốt, từ đó tăng giá cổ phiếu và vượt qua cả hiệu suất của Bit. Tính đến ngày 8/12/2024, MicroStrategy đã nắm giữ 423.650 Bit, tổng số vốn đầu tư khoảng 25,6 tỷ USD, với giá trung bình là 60.324 USD/Bit. Trong năm nay, tỷ suất lợi nhuận quý của họ đạt 43,2%, tỷ suất lợi nhuận từ đầu năm đến nay là 68,7%. Đồng thời, giá cổ phiếu của MicroStrategy cũng tăng vượt trội so với Bit, tăng 613% trong năm, trở thành "cổ phiếu bóng" Bit tăng mạnh nhất.

Giá cổ phiếu MicroStrategy

Lượng Bit nắm giữ của MicroStrategy

Mô hình tài chính vô hạn của MicroStrategy

MicroStrategy (MSTR) là một công ty phần mềm niêm yết trên thị trường chứng khoán Mỹ, bắt đầu "All in BTC" từ năm 2020. Ban đầu, họ mua Bit bằng dòng tiền tự có, sau đó chủ yếu huy động vốn thông qua phát hành trái phiếu chuyển đổi cấp cao, để tiếp tục mua Bit với quy mô lớn. Những trái phiếu này thường có kỳ hạn cố định và lãi suất thấp, khi giá Bit tăng, giá trị tài sản Bit của MSTR tăng, từ đó đẩy giá cổ phiếu lên, tạo thành vòng lặp tích cực. Thông qua việc liên tục phát hành nợ và mua Bit, MSTR đã xây dựng được một chuỗi tài chính tự củng cố.

Mô hình tài chính này của MSTR có đặc điểm rủi ro thấp và lợi nhuận cao, trái phiếu chuyển đổi thực chất là một hợp đồng có thêm quyền chọn mua miễn phí. Đối với chủ nợ, đây là một khoản kinh doanh chắc ăn: nếu Bit giảm và MSTR có tiền, chủ nợ sẽ lấy lại tiền mặt; nếu Bit giảm và MSTR không có tiền, chủ nợ vẫn có bảo đảm cuối cùng là chuyển đổi thành cổ phiếu để thu hồi vốn; nếu Bit tăng, MSTR sẽ tăng, họ có thể thực hiện chuyển đổi để nhận được nhiều cổ phiếu hơn. Kết quả tệ nhất, nếu MSTR phá sản, họ vẫn "cấp cao hơn" cổ phiếu thông thường, chủ nợ sẽ được hưởng lợi ưu tiên trong trường hợp phá sản hoặc thanh lý.

Chiến lược của MSTR đã đạt được thành công vang dội. Kể từ khi công ty đầu tư toàn bộ vào Bit, giá cổ phiếu của họ đã tăng vọt, tỷ suất lợi nhuận hàng năm đạt 80%, cổ phiếu đã tăng hơn 2.600% kể từ tháng 8/2020, hiện có giá trị vốn hóa thị trường gần 93 tỷ USD, vượt xa cả Bit và tất cả các cổ phiếu chính của Mỹ.

Kết quả kinh doanh ấn tượng đã đặt MSTR vào một con đường không ngừng thu hút vốn toàn cầu để đầu tư vào Bit. Ngày 30/10, cùng với việc công bố báo cáo quý 3, MSTR đã thông báo về "Kế hoạch 21/21", tức là trong vòng 3 năm tới sẽ huy động 21 tỷ USD thông qua cổ phiếu và 21 tỷ USD thông qua trái phiếu, tổng cộng 42 tỷ USD, để mua thêm Bit. Tính đến nay tháng 11, MSTR đã đầu tư khoảng 13,5 tỷ USD tăng cường nắm giữ BTC thông qua mô hình này, chiếm 32% tổng nguồn vốn của "Kế hoạch 21/21", cho thấy sự tin tưởng mạnh mẽ của thị trường vào MSTR.

MicroStrategy có thể trở thành "thiên nga đen" của cộng đồng tiền điện tử?

Trong những năm gần đây, thị trường tiền điện tử đã trải qua nhiều biến động và sụp đổ mạnh, đặc biệt là sự phá sản của Luna và FTX khiến nhà đầu tư cảnh giác hơn với các công ty tương tự.

Hiện tại, giá trị vốn hóa thị trường của MSTR là 93 tỷ USD, khoảng 2,2 lần giá trị tài sản Bit mà họ nắm giữ (doanh thu chính từ hoạt động kinh doanh chỉ 116,1 triệu USD trong Q3). Khi Bit tăng, giá cổ phiếu tăng vọt, khả năng huy động vốn mạnh, tạo thành vòng lặp tích cực, nhưng nếu giá Bit bước vào giai đoạn dao động hoặc giảm, sẽ liên tục làm suy giảm niềm tin của thị trường về diễn biến giá Bit trong tương lai, từ đó ảnh hưởng đến giá cổ phiếu, và điều này sẽ chuyển thành nghi ngờ về khả năng huy động vốn của MSTR. Sự tương tác giữa hai yếu tố này sẽ khiến mức định giá cao của MSTR nhanh chóng hội tụ về mức hợp lý. Đây cũng chính là lý do khiến quỹ Siren như Siren đang thực hiện chiến lược short cổ phiếu MSTR.

Như mọi người đều biết, đòn bẩy là một lưỡi kiếm hai lưỡi. Nếu giá BTC giảm, kết cục tệ nhất của MSTR có thể là phải bán Bit nắm giữ để trả nợ, từ đó gây ra "xoáy ốc tử vong". May mắn thay, nợ của MSTR là không có tài sản đảm bảo, không trực tiếp phụ thuộc vào lượng Bit nắm giữ. Mặc dù công ty từng phát hành trái phiếu có Bit làm tài sản thế chấp, nhưng tính đến quý 3/2024, những trái phiếu này đã được thanh toán đầy đủ. Hơn nữa, thời hạn đáo hạn sớm nhất của nợ là tháng 2/2027, nên trong ngắn hạn không có áp lực trả nợ lớn.

Về mặt trả lãi hàng năm, hiện tổng nợ của MSTR khoảng 7,3 tỷ USD, với lãi suất trung bình chỉ 0,476%, chi phí lãi hàng năm khoảng 346 triệu USD, tương đối kiểm soát được.

Có nghĩa là MSTR đang vay nợ ngoài thị trường, không có cơ chế bị cháy tài khoản. Về mặt lý thuyết, ngay cả khi giá cổ phiếu MSTR bị đánh sập về 0, họ vẫn không cần phải bán các Bit n

Tóm tắt

Trong bối cảnh giá Bit hiện đang đối mặt với sự điều chỉnh, chiến lược gia tăng thu mua của MicroStrategy tuy đã mang lại niềm tin cho thị trường, nhưng cũng đặt ra nhiều câu hỏi về tính bền vững của nó. Mặc dù hiện tại rủi ro của MicroStrategy có vẻ kiểm soát được, nhưng tương lai của nó sẽ phụ thuộc vào diễn biến giá Bit. Đối với nhà đầu tư, việc đánh giá kịp thời các rủi ro tiềm ẩn, đặc biệt là khi Bit bước vào chu kỳ điều chỉnh, trở nên vô cùng quan trọng.

4E, với tư cách là đối tác chính thức của đội tuyển quốc gia Argentina, cung cấp dịch vụ giao dịch bao gồm hơn 600 tài sản như Bit, hàng hóa, cổ phiếu, chỉ số, đồng thời hỗ trợ các sản phẩm quản lý tài sản có tỷ suất lợi nhuận hàng năm lên đến 5,5%. Ngoài ra, nền tảng 4E còn có quỹ bảo vệ rủi ro 100 triệu USD, mang lại thêm một lớp bảo vệ an toàn cho tài khoản của người dùng. Nhờ 4E, nhà đầu tư có thể nắm bắt kịp thời động thái thị trường, linh hoạt điều chỉnh chiến lược, tận dụng mọi cơ hội tiềm năng.