Tác giả: Tư Mã Công

Mọi người không thích rủi ro và không thích những tín hiệu tiết lộ rủi ro.

Bản thân bất kỳ hoạt động bán hàng nào cũng sẽ làm trầm trọng thêm giá giảm. Nhưng người ta chọn cách nhắm mắt làm ngơ trước những “rủi ro cố hữu” thì giờ đây, Michael Thaler và chính chiến lược vi mô của mình có phải là quả bom hẹn giờ lớn nhất hay không, tùy thuộc vào những điều sau:

Mặc dù ít có khả năng xảy ra dưới thời Tổng thống Trump hơn Biden, nhưng nếu SEC quyết định điều tra chiến lược "độc nhất" của MicroStrategy;

Theo Đạo luật Công ty Đầu tư năm 1940, nếu việc kinh doanh chính của một công ty là nắm giữ tài sản đầu tư chứ không phải hoạt động thực tế thì công ty đó phải đăng ký làm công ty đầu tư và phải tuân theo các quy định chặt chẽ hơn. Nếu tài sản chính của MicroStrategy là Bitcoin thì công ty này có nên đăng ký làm công ty đầu tư không?

MicroStrategy không hoàn toàn minh bạch về việc nắm giữ của mình về việc liệu họ có thực sự nắm giữ số lượng Bitcoin mà họ yêu cầu hay không và liệu có bằng chứng xác minh trên Chuỗi về tài sản này hay không;

Theo định giá lạc quan nhất, giá hợp lý của MicroStrategy là từ 202,45 USD đến 214,67 USD, trong khi giá chuyển đổi của trái phiếu chuyển đổi đáo hạn vào năm 2031 và 2032 là 232,72 USD và 204,33 USD, điều này về mặt khách quan đòi hỏi Microstrategy phải tăng giá cổ phiếu;

Theo mô hình định giá của tôi, EV/EBITDA là 18 lần và EV/REV ngụ ý là 3 lần. Giá cổ phiếu của MicroStrategy cần quay trở lại mức 188,9 USD để loại bỏ phí bảo hiểm, tương đương với việc mua Bitcoin spot ở mức giá ngang bằng, nhưng. mức giá này không thể hiện thực hóa giá chuyển đổi trái phiếu chuyển đổi năm 2031 vào năm 2032;

Đừng quên rằng vào tháng 3 năm 2024, giá cổ phiếu của MicroStrategy vẫn ở mức 200 USD (xem xét việc chia tách cổ phiếu) và giá Bitcoin tại thời điểm đó là 70.078 USD.

Sự điên rồ đang diễn ra

Trump nhanh chóng lấp đầy những tiếc nuối và khoảng trống của mình, hoặc ít nhất là cung cấp tài liệu.

Ý tôi là nguồn tweet của người sáng lập MicroStrategy.

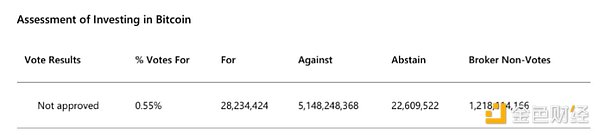

Theo báo cáo công khai, đại đa số cổ đông của Microsoft đã từ chối đề xuất thành lập quỹ dự trữ Bitcoin.

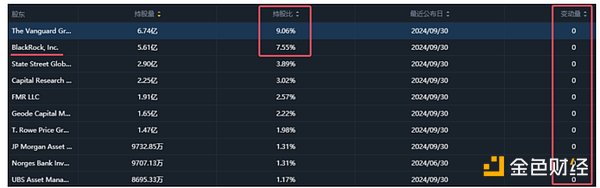

Hội đồng quản trị của Microsoft trước đó đã kêu gọi các cổ đông từ chối khuyến nghị từ Trung tâm Nghiên cứu Chính sách Công Quốc gia rằng công ty đầu tư 1% tổng tài sản vào Bitcoin như một biện pháp phòng ngừa lạm phát. Tại cuộc họp thường niên, Chủ tịch MicroStrategy Michael Thaler đã có bài phát biểu dài ba phút nhằm thuyết phục các cổ đông của Microsoft ủng hộ đề xuất này. Công ty của ông đã đầu tư hàng tỷ đô la vào Bitcoin. Dữ liệu cho thấy cổ đông lớn nhất của Microsoft là các nhà đầu tư tổ chức, bao gồm Vanguard và BlackRock.

Tại cuộc họp, Michael Saylor, chủ tịch của MicroStrategy “Big Bitcoin ”, đã trích dẫn giá cổ phiếu của MicroStrategy tăng mạnh kể từ khi áp dụng chiến lược Bitcoin làm ví dụ để cố gắng thuyết phục các cổ đông của Microsoft ủng hộ Đề án NCPPR.

Thaler nhấn mạnh sự ủng hộ ngày càng tăng của công chúng và chính trị đối với Bitcoin, trích dẫn những nhận xét crypto của Tổng thống Mỹ Donald Trump và việc các công ty Phố Wall tung ra các sản phẩm đầu tư Bitcoin. Ông mô tả xu hướng này là một phần của "sự phục hưng crypto" rộng hơn.

Hội đồng quản trị của Microsoft phản đối đề xuất này, gọi nó là "không cần thiết" và trích dẫn các quy trình hiện có để quản lý và đa dạng hóa tài sản tài chính của công ty.

Không chỉ đây là lựa chọn của Microsoft, nhà đầu tư huyền thoại và người sáng lập Bridgewater Associates Ray Dalio vẫn lựa chọn vàng. Bởi vì ông cho rằng crypto vẫn phải đối mặt với những thách thức đặc biệt.

Dalio nói: “Lý do tôi lo lắng về crypto, trước hết là vì quyền riêng tư. “Chính phủ biết chính xác bạn có gì và ở đâu, và đó là cách hiệu quả để đánh thuế nó.”

Dalio nói rằng mặc dù Bitcoin có “giá trị” nhưng crypto số 1 vẫn chưa “chứng tỏ bản thân” hoàn toàn. Ông cũng không tin Bitcoin là một hàng rào chống lạm phát đã được thử nghiệm theo thời gian.

"Độ tin cậy của crypto, chẳng hạn như, 'Nó có tương quan với lạm phát không? Nó có tương quan với những thứ đó không? Không, không thực sự, không tốt lắm'," ông nói.

Ông nói thêm rằng không giống như vàng, Bitcoin có thể không sớm trở thành đồng tiền dự trữ chính.

Dalio nói: “Nó không có khả năng trở thành một loại tiền dự trữ, nó sẽ không hoạt động.

Nhưng có Trump cộng đồng tiền điện tử. Những kỳ vọng được gọi là “chính sách thân thiện với crypto” của Trump không chỉ giúp Bitcoin đạt mức cao lịch sử 100.000 USD mà còn mang lại một luồng trí tưởng tượng ổn định như thế này:

Nếu bạn kiểm tra tài khoản Twitter của Chủ tịch MicroStrategy Michael Saylor, bạn sẽ thấy rằng kiểu nhãn dán và văn bản sau đây là một vòng lặp vô hạn.

Nó nhằm mục đích nỗ lực hết mình để thúc đẩy " viễn cảnh mong đợi rộng hơn" của Bitcoin .

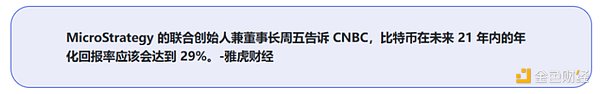

Nhưng đây chỉ là một phần trong viễn cảnh mong đợi của Michael Thaler. Viễn cảnh mong đợi dài hạn của ông như sau: Vào năm 2045, giá là 13 triệu USD mỗi đồng xu, chiếm 7% tài sản của thế giới .

Đây là viễn cảnh mong đợi ngắn hạn của anh ấy viễn cảnh mong đợi năm tới:

Hãy nói chuyện thực tế.

Đề xuất rằng các công ty lớn như Microsoft thúc đẩy việc tạo ra các khoản dự trữ Bitcoin có thể không chỉ là một phần của “thời kỳ phục hưng crypto” rộng lớn hơn mà Michael Thaler đã kêu gọi và anh ấy đã cố gắng tweet về nó, nó thậm chí còn thực tế hơn .

Và rủi ro này được chứng minh bằng hình ảnh sau:

Nhà lãnh đạo lôi cuốn như một vị cứu tinh, thậm chí có lần trong đời còn vượt qua hiệu suất giá cổ phiếu của NVIDIA và mức cao lịch sử của Bitcoin !

Cái gọi là xây dựng kho dự trữ Bitcoin, bản chất và bước đầu tiên là mua, điều này rất quan trọng đối với Michael Saylor và MicroStrategy của ông, một vấn đề sinh tử.

Trò chơi "Nợ/Vốn chủ sở hữu, Bitcoin, Giá cổ phiếu" của Michael Thaler là một cấu trúc Ponzi kép, đã trở thành quả bom hẹn giờ lớn nhất trong lĩnh vực crypto hiện tại.

rủi ro ro cố hữu

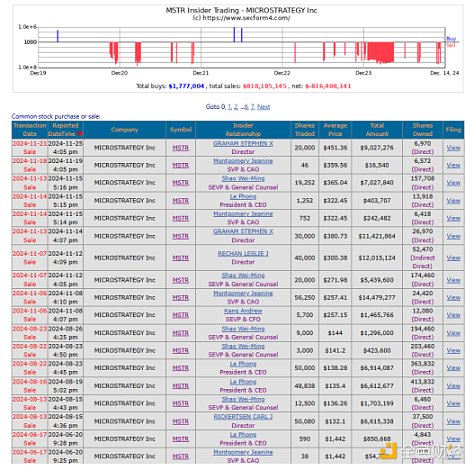

Đầu tiên, chúng ta cần lưu ý rằng mặc dù Michael Saylor đã không tiếc công sức để quảng bá Bitcoin như một viễn cảnh mong đợi lớn về tương lai, nhưng ông và đội ngũ điều hành của MicroStrategy vẫn đang bán cổ phiếu (https://www.secform4.com/insider- Trading/ 1050446.htm), đây là một dấu hiệu cảnh báo và mâu thuẫn rõ ràng. Tất nhiên, bạn có thể cho rằng rằng họ đã bán cổ phiếu để đổi lấy tiền mua Bitcoin.

Theo trang web của mình, MicroStrategy "cung cấp các giải pháp phần mềm và dịch vụ chuyên môn với lời khuyên hữu ích cho mọi người". Kể từ năm 2000, công ty đã lỗ ròng lỗ vốn kế 1,4 tỷ USD. Ngoài ra, thu nhập của nó đã xấu đi trong thập kỷ qua.

Là một công ty giải pháp phần mềm, nó đã bị phá sản. Tuy nhiên, Giám đốc điều hành của nó, Michael Thaler, đã biến một doanh nghiệp công nghệ đang chùn bước thành một công ty nắm giữ Bitcoin có đòn bẩy.

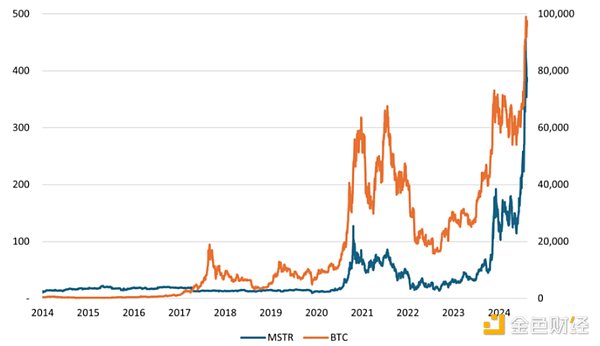

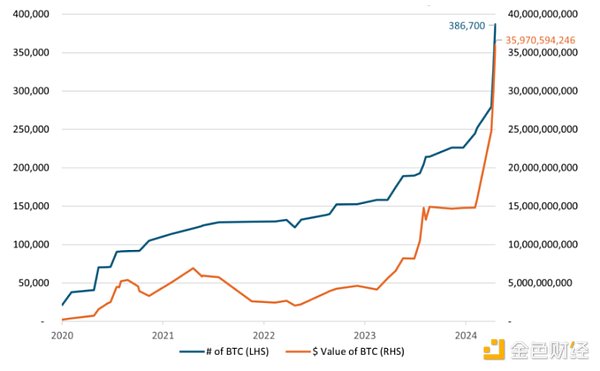

Biểu đồ bên dưới cho thấy rằng khi họ bắt đầu mua Bitcoin vào năm 2020, giá của nó sẽ tương quan chặt chẽ với Bitcoin. Công ty về cơ bản là nắm giữ Bitcoin có đòn bẩy, vì vậy mối quan hệ có thể sẽ được củng cố hơn nữa khi họ mua thêm Bitcoin.

Theo tiết lộ công khai của nó, tính đến ngày 8/12/2024, nó đã nắm giữ 423.650 BTC.

Tiền đến từ đâu?

tài trợ nợ chuyển đổi

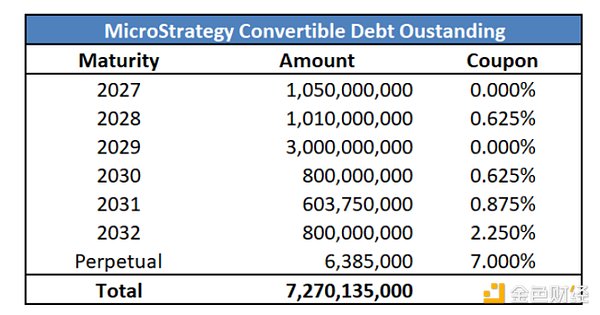

MicroStrategy đã vay 7,27 tỷ USD chỉ bằng trái phiếu chuyển đổi. Tiền thu được sẽ được sử dụng để mua Bitcoin.

Những bí mật và rủi ro là ở đây

Trái phiếu chuyển đổi là duy nhất vì chúng mang lại cho nhà đầu tư những lợi ích của trái phiếu cùng với phần thưởng khi tiếp xúc với cổ phiếu. Giả sử người phát hành trái phiếu chuyển đổi không vỡ nợ, người sở hữu trái phiếu sẽ nhận lại khoản đầu tư ban đầu khi đáo hạn, kiếm lãi và có quyền chọn kỳ vọng tăng giá cho phép họ mua cổ phiếu của công ty ở một tỷ giá hối đoái cụ thể.

Vào ngày 21 tháng 11 năm 2024, MicroStrategy đã phát hành 3 tỷ USD trái phiếu chuyển đổi lãi suất 0% đáo hạn vào ngày 1 tháng 12 năm 2029.

Cổ phiếu của nó được giao dịch ở mức 430 USD vào thời điểm phát hành, với giá chuyển đổi là 672 USD. Các nhà đầu tư sẵn sàng chấp nhận quyền chọn kỳ vọng tăng giá hơn là trả lãi. Quyền chọn cổ phiếu có giá trị nếu cổ phiếu của MicroStrategy tăng hơn 50% trong 5 năm tới. Nếu cổ phiếu không vượt quá 672 USD, nhà đầu tư sẽ nhận được lợi tức đầu tư 0%.

Ngoài ra còn có chi phí cơ hội để xem xét. Xếp hạng tín dụng S&P của MicroStrategy là rác (B-). Theo chỉ số ICE BOA, trái phiếu tương tự tỷ suất lợi nhuận 6,75%. Lợi tức đầu tư gộp trong 5 năm là 6,75% mang lại tổng lợi nhuận là 47%.

Kết quả là, các nhà đầu tư đang từ bỏ tổng lợi nhuận 47% trong 5 năm với hy vọng cổ phiếu MicroStrategy có thể tăng gấp đôi sau 5 năm và hòa vốn, thay vì nắm giữ các trái phiếu rác được xếp hạng tương tự.

Nhìn lên giấy tờ, đây là thiên tài. Kế hoạch rất đơn giản: vay tiền bằng trái phiếu chuyển đổi không lãi suất, mua Bitcoin và trả hết nợ khi cổ phiếu đổi thành giá rẻ. Miễn là giá cổ phiếu tiếp tục tăng- Bitcoin ít nhất dao động quanh mức 100.000 USD - thì chúng ta đang nói về một trong những kỳ công thành công nhất của kỹ thuật tài chính từ trước đến nay.

Thợ đào Bitcoin Mara cũng nhảy vào cuộc, đầu tư 8,5 triệu đô la vào trái phiếu chuyển đổi để tái cấp vốn cho nợ và tất nhiên là mua thêm Bitcoin. Các điều khoản khá hấp dẫn: không lãi suất và phí chuyển đổi 40%.

Điểm thu hút thực sự là cổ phiếu của MicroStrategy -- hay chính xác hơn là tính biến động của nó.

Làm thế nào nó có thể huy động được 3 tỷ USD với phiếu giảm giá bằng 0 và giá chuyển đổi là 672,40 USD/cổ phiếu khi cổ phiếu đang giao dịch ở mức 433 USD? Câu trả lời nằm ở sự biến động bùng nổ của cổ phiếu, được thúc đẩy và khuếch đại bởi việc nắm giữ Bitcoin. Sự biến động này làm tăng đáng kể giá trị của các quyền chọn kỳ vọng tăng giá gắn liền với trái phiếu, từ đó bù đắp chi phí của trái phiếu. Kết quả là công ty có thể vay tiền với lãi suất thấp hơn nhiều so với nợ truyền thống.

Cổ phiếu MicroStrategy không ổn định. Biến động lịch sử 252 ngày của nó hiện là (2024-12-7) ở mức 106% (có nghĩa là mức biến động trung bình hàng ngày là 6,6%! Độ biến động ngụ ý của các quyền chọn 30 ngày trên cổ phiếu của nó cao hơn 2,5 lần so với các quyền chọn thời lượng tương tự trên chính Bitcoin .

MicroStrategy không hề xấu hổ về điều này: Trong báo cáo lợi nhuận quý 3 của mình, ban quản lý đã nhấn mạnh rằng các giao dịch quyền chọn của MicroStrategy có mức độ biến động ngụ ý cao hơn bất kỳ cổ phiếu S&P 500 nào.

Giá quyền chọn được lấy từ giá cổ phiếu hiện tại, giá thực hiện, thời gian hết hạn, biến động ngụ ý, lãi suất và cổ tức. Tất cả những yếu tố này đều được biết đến ngoại trừ sự biến động ngụ ý.

Biến động ngụ ý đo lường mức độ các nhà đầu tư cho rằng một cổ phiếu cơ bản sẽ biến động trong tương lai.

Nợ chuyển đổi được định giá dựa trên rủi ro tín dụng của công ty, lãi suất trái phiếu và giá trị của quyền chọn kỳ vọng tăng giá. Giá trị quy đổi càng cao thì công ty phát hành có thể lợi nhuận càng nhiều. Trong trường hợp này, mức độ biến động ngụ ý cực kỳ cao của cổ phiếu MicroStrategy sẽ thúc đẩy giá trị quyền chọn tăng lên, cho phép công ty huy động thêm vốn.

Được cung cấp bởi The Block , mức độ biến động ngụ ý của MSTR gần gấp đôi so với Bitcoin.

Sau khi MicroStrategy tái tạo lại chính mình với tư cách là người mua Bitcoin say sưa, mức độ biến động đã tăng vọt, lúc đầu vượt quá 70% và sau đó lên tới 100%. Động lực này tự củng cố: Việc có được nhiều Bitcoin hơn sẽ khuếch đại biến động giá cổ phiếu, cho phép MicroStrategy phát hành trái phiếu chuyển đổi với các điều kiện ngày càng thuận lợi và sau đó sử dụng nó để mua thêm Bitcoin— làm trầm trọng thêm sự biến động. Vì vậy, chu kỳ tiếp tục.

Michael Saylor đang mời chào Bitcoin để tăng cường sự biến động ngụ ý trong cổ phiếu của anh ấy, cho phép anh ấy phát hành nợ với giá rẻ nhất có thể.

Chính anh ta là người thúc đẩy và đồng phạm của cơ chế này.

Bởi vì các nhà đầu tư bị giới hạn trong việc đầu tư vào lợi nhuận cố định giờ đây đã có cách để tiếp cận Bitcoin. Tuy nhiên, đối với những người khác muốn sở hữu Bitcoin, có nhiều lựa chọn tốt hơn. Cổ phiếu của MicroStrategy được định giá ít nhất gấp đôi Bitcoin nắm giữ. Và xin nhắc lại, việc kinh doanh phần mềm của họ hầu như không có giá trị. Người ta thậm chí có thể nói nó có giá trị âm. Do đó, các nhà đầu tư muốn mua Bitcoin chỉ nên mua Bitcoin hoặc một trong nhiều quỹ Bitcoin ETF có sẵn.

Tính đến ngày 12-12-2024, mức chênh lệch so với giá hiện tại của Bitcoin là 2,2 lần.

nó hoạt động như thế nào

Lịch sử, trái phiếu chuyển đổi trong lĩnh vực năng lượng được giao dịch thuộc loại "giàu nhất", với mức biến động ngụ ý đạt đỉnh 35-40%, trong khi trái phiếu chuyển đổi gần đây do các công ty công nghệ phát hành đã đạt mức 40-45%. Theo IFR, trái phiếu chuyển đổi của MicroStrategy có mức độ biến động ngụ ý là 60% trên thị trường, điều chưa từng có trên thị trường liên kết vốn cổ phần.

Các nhà đầu tư vào những trái phiếu này sử dụng nhiều chiến lược giao dịch khác nhau để thu được lợi nhuận biến động, một trong đó những phương pháp cổ điển được gọi là giao dịch gamma. Chiến lược này liên quan đến việc mua trái phiếu và bán khống cổ phiếu, điều chỉnh linh hoạt quy mô của vị thế đầu cơ giá xuống để giữ vị thế kết hợp trung tính với giá cổ phiếu. Hiệu quả ròng là mua vào khi giá cổ phiếu thấp và bán khi giá cổ phiếu cao, đồng thời duy trì vị thế mua trái phiếu chuyển đổi.

Các thao tác cụ thể như sau:

Trước tiên, các nhà đầu tư bán khống một phần cổ phiếu MicroStrategy dựa trên "delta" của trái phiếu chuyển đổi, thước đo độ nhạy cảm của giá trái phiếu với những thay đổi của giá cổ phiếu. Khi giá cổ phiếu tăng và trái phiếu tiến tới mức "ngang giá", delta của trái phiếu tăng lên và các nhà đầu tư cần bán thêm cổ phiếu để duy trì trung tính. Khi delta đạt 1, vị thế đầu cơ giá xuống của nhà đầu tư sẽ bằng số cổ phiếu dự kiến nhận được từ việc chuyển đổi trái phiếu chuyển đổi. Ngược lại, khi giá cổ phiếu giảm, trái phiếu rơi mạnh “ra khỏi thị trường”, giá trị delta giảm, nhà đầu tư cần mua lại cổ phiếu và giảm vị thế đầu cơ giá xuống. Việc định cỡ vị thế liên tục có thể thu được lợi nhuận từ sự biến động của cổ phiếu mà không phụ thuộc vào xu hướng chung của nó.

Có thể so sánh với việc khai thác năng lượng gió: chỉ cần có gió, bất kể hướng gió nào, tua bin đều có thể quay để tạo ra điện. Đối với các nhà giao dịch, sự biến động là “cơn gió” thúc đẩy chiến lược của họ. Đối với MicroStrategy, cổ phiếu của công ty này hoàn toàn phù hợp cho loại hình giao dịch này: tính biến động cao, thanh khoản tốt và dễ dàng vay short.

Chiến lược giao dịch Gamma không phù hợp với các nhà đầu tư nghiệp dư. Nó rất phức tạp và đòi hỏi phải điều chỉnh vị trí liên tục.

Nếu biến động cổ phiếu dịu xuống, những cơ hội kinh doanh chênh lệch giá dựa trên biến động này có thể biến mất, khiến cối xay gió của giao dịch gamma không hoạt động. (Ví dụ, điều này có thể xảy ra vì các nhà đầu tư vào trái phiếu chuyển đổi bán cổ phiếu khi giá tăng và mua vào khi giá giảm, do đó làm giảm sự biến động.)

Biến động giá cổ phiếu của MicroStrategy đã hạ nhiệt trong những tuần gần đây, điều này có thể dẫn đến thua lỗ cho một số nhà đầu tư, mặc dù những khoản lỗ đó rất nhỏ so với lợi nhuận bội thu từ trái phiếu chuyển đổi trước đó.

Điều gì có thể xảy ra?

Phần thưởng tiềm năng dành cho các trái chủ chuyển đổi là giá cổ phiếu MicroStrategy cao hơn giá chuyển đổi.

Rủi ro khi sở hữu nợ có gấp đôi.

Đầu tiên, giả sử công ty không vỡ nợ, các nhà đầu tư trái phiếu sẽ lấy lại được tiền nếu giá cổ phiếu giảm xuống dưới giá chuyển đổi. Tuy nhiên, họ sẽ không đạt được gì trong 5 năm.

Trường hợp xấu nhất xuất hiện khi người ta xem xét MicroStrategy sẽ trả nợ chuyển đổi 7,2 tỷ USD như thế nào khi đến hạn. Không giống như hầu hết các công ty, câu trả lời không nằm ở thu nhập kiếm được. Kể từ năm 2000, thu nhập tích lũy sau thuế của họ đã âm 1,5 tỷ USD. Lỗ vốn trung bình hàng quý trong 8 quý vừa qua là 316 triệu USD. Lần cuối cùng họ công bố lợi nhuận hàng quý là vào năm 2021. Ngay cả khi MicroStrategy đạt lợi nhuận cao nhất, thu nhập tích lũy của nó chỉ vào khoảng 650 triệu USD.

Công ty có thể phát hành thêm cổ phiếu để trả nợ cho các trái chủ. Điều này sẽ làm loãng cổ đông hiện hữu và có khả năng làm giảm giá cổ phiếu cũng như giá trị của các quyền chọn chuyển đổi.

Thay vào đó, MicroStrategy có thể phát hành thêm nợ để trả nợ cũ. Tuy nhiên, nếu giá Bitcoin giá giảm, các trái chủ có thể không chấp nhận nợ chuyển đổi và thay vào đó yêu cầu lãi suất cao hơn.

Cuối cùng, họ có thể bán Bitcoin để trả nợ cho các trái chủ của mình. Kế hoạch như vậy có thể hiệu quả nếu Bitcoin giao dịch ở mức giá cao. Tuy nhiên, nếu giá thấp hơn nhiều, điều này có thể rất khó khăn. Tất nhiên, nếu một trong ba người nắm giữ Bitcoin lớn nhất thế giới bán lượng lớn, điều đó có thể gây tổn hại nghiêm trọng đến giá Bitcoin.

Năm trái phiếu chuyển đổi đã phát hành trước đây của MicroStrategy - hiện đang độ sâu"có lãi" - có giá chuyển đổi dao động từ 143,25 USD đến 232,72 USD.

Nếu giá Bitcoin(và giá cổ phiếu MicroStrategy) giảm mạnh. Vậy điều gì sẽ xảy ra? Nếu tình thế đảo ngược, MicroStrategy sẽ hoàn trả khoản tiền gốc lên tới 6,2 tỷ USD trái phiếu bằng cách nào?

In the money là khi giá trị chuyển đổi lớn hơn mệnh giá của trái phiếu.

Công thức: Giá trị chuyển đổi > Mệnh giá trái phiếu

Xu hướng đầu tư:

Khi có tiền, các nhà đầu tư có xu hướng chuyển đổi trái phiếu thành cổ phiếu vì chúng có thể kiếm được lợi nhuận cao hơn.

Giá thị trường của trái phiếu chuyển đổi phản ánh thuộc tính kép của chúng:

giá trị trái phiếu (thuộc tính nợ);

Giá trị chuyển đổi (thuộc tính chứng khoán).

Giá của trái phiếu chuyển đổi được xác định chủ yếu bởi giá trị chuyển đổi của cổ phiếu khi giá cổ phiếu của MicroStrategy cao hơn nhiều so với giá chuyển đổi. Ở mức giá cổ phiếu hiện tại, “giá trị nợ” của trái phiếu đã được thanh toán đầy đủ hoặc thậm chí vượt qua giá trị chuyển đổi của cổ phiếu.

Mỗi trái phiếu có một số nhận dạng duy nhất, chẳng hạn như CUSIP (thường được sử dụng trên thị trường trái phiếu Hoa Kỳ) hoặc ISIN (tiêu chuẩn quốc tế).

Hiện tại, giá của 5 trái phiếu chuyển đổi trước đây của MicroStrategy đã phản ánh đầy đủ giá trị chuyển đổi của chúng, tương tự như trạng thái "chẵn lẻ".

Nếu giá Bitcoin(và giá cổ phiếu của MicroStrategy) giảm mạnh, MicroStrategy sẽ bị xóa sổ:

Đầu tiên, dòng tiền tự do của MicroStrategy không thể trang trải được nợ và việc kinh doanh phần mềm của công ty lỗ vốn;

Bán Bitcoin để huy động tiền mặt có thể là giải pháp cuối cùng, nhưng bạn có thể tưởng tượng một trong ba người nắm giữ Bitcoin lớn nhất thế giới đứng lên và kêu gọi bán thậm chí 10.000 Bitcoin không?

Và người đứng lên chính xác là người đã không tiếc công sức để thúc đẩy thời kỳ phục hưng vĩ đại Bitcoin: Michael Saylor?

Trong trường hợp này, khoản thanh toán cứng nhắc mà các chủ nợ yêu cầu cùng với việc giá Bitcoin giảm mạnh có thể là một cú sốc lớn hơn sự cố FTX;

Hiển thị bằng số

Bản chất của chiến lược vi mô là cấu trúc Ponzi kép:

Đầu tiên, bản chất của mô hình trái phiếu chuyển đổi của chiến lược vi mô là việc tiếp quản giá cổ phiếu theo mô hình Ponzi, sử dụng mức độ biến động cao để kiếm lợi nhuận(giao dịch gamma được trình bày ở trên) bất kể cổ phiếu tăng hay giảm, miễn là có sự biến động đó. , sẽ có lợi nhuận. Bởi vì chiến lược này cực kỳ rủi ro. Một khi biến động giảm, các nhà đầu tư trái phiếu chuyển đổi phải hy vọng rằng giá cổ phiếu sẽ tìm được người mua, nếu không họ sẽ mất tất cả.

Đây là một kế hoạch Ponzi đối với giá cổ phiếu;

Thứ hai, giá chuyển đổi của trái phiếu chuyển đổi do MicroStrategy phát hành trước đó là khoảng 143 đến 232. Giá cổ phiếu hiện tại vượt xa giá chuyển đổi. Tuy nhiên, nếu Bitcoin giảm mạnh và giá chuyển đổi trái phiếu chuyển đổi gần đây là 672 đô la Mỹ, điều này có nghĩa là. mục tiêu Người thực hiện cần nhận lệnh ngay lập tức, nhưng lưu ý rằng ngay cả khi sử dụng mô hình định giá lạc quan nhất, giá cổ phiếu của Chiến lược vi mô cũng chỉ ở mức 203 đến 215. (bao gồm cả giá Bitcoin của nó), nên một khi không thể chuyển đổi, MicroStrategy cần phải trả nợ, nhưng dòng tiền tự do của MicroStrategy chỉ khoảng 10 triệu (báo cáo tài chính năm 2023 nó chỉ có thể vay nợ mới để trả nợ cũ, đó là The The). phần thứ hai của cấu trúc Ponzi, nợ Ponzi.

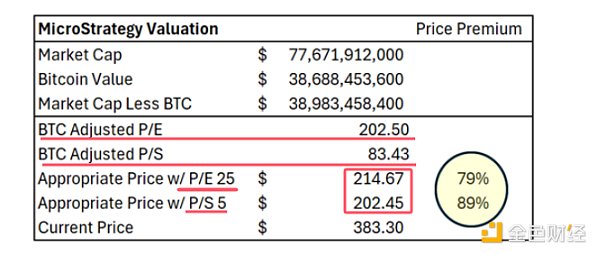

Đầu tiên đánh giá giá công ty

Áp dụng các giả định định giá lạc quan nhất về giá trị vốn hóa thị trường của công ty trừ đi giá trị vốn hóa thị trường của lượng BTC nắm giữ và kết hợp chỉ báo đó với lợi nhuận định kỳ của TTM trên mỗi cổ phiếu, doanh nghiệp cơ bản giao dịch ở tỷ lệ P/E là 202,5. Giả sử tỷ lệ P/E và P/S thích hợp cho việc kinh doanh cơ bản lần lượt là 25 và 5. Đây là những giả định rất rộng vì việc kinh doanh cơ bản tăng trưởng rất ít thu nhập và LỢI NHUẬN trong thời gian dài. Trong các điều kiện này, giá trị hợp lý của MSTR (bao gồm cả vị thế BTC của nó) được tính là từ 202,45 USD đến 214,67 USD.

Xin lưu ý rằng nếu nhìn vào mức định giá lạc quan nhất và mô hình định giá cá nhân của tôi;

Giá hợp lý của MicroStrategy là từ 202,45 USD đến 214,67 USD, trong khi giá chuyển đổi của trái phiếu chuyển đổi đáo hạn vào năm 2031 và 2032 là 232,72 USD và 204,33 USD, về mặt khách quan, điều này đòi hỏi MicroStrategy phải tăng giá cổ phiếu;

Theo tính toán của mô hình định giá, giá cổ phiếu của MicroStrategy cần quay trở lại mức 188,9 USD để loại bỏ khoản phí bảo hiểm và mức giá này cực kỳ nguy hiểm vì mức giá này không thể hiện thực hóa giá chuyển đổi trái phiếu chuyển đổi của công ty vào năm 2031 và 2032.

Đồng thời, dựa trên giá Bitcoin hiện tại ($100.924) và giá cổ phiếu chiến lược vi mô ($411), khi giá Bitcoin giá giảm 21% (giả sử rằng β giữa giá cổ phiếu và giá Bitcoin là 3,14, điều này dữ liệu dựa trên lịch sử Theo tính toán dữ liệu), tại thời điểm này, giá Bitcoin là 79.730 đô la Mỹ và giá cổ phiếu chiến lược vi mô sẽ giảm xuống mức giá chết, điều này sẽ ngay lập tức kích hoạt giá chuyển đổi của tất cả trái phiếu chuyển đổi. Tất cả nợ gốc cứng nhắc cần phải được thanh toán.

Ngay cả khi β được điều chỉnh thành 2, giá Bitcoin sẽ chỉ giảm 33%, khoảng 67.619 USD;

Đừng quên rằng vào tháng 3 năm nay, giá cổ phiếu của MicroStrategy vẫn ở mức 200 USD (xem xét việc chia tách cổ phiếu) và giá Bitcoin tại thời điểm đó là 70.078 USD.

Chiến lược vi mô không thể dừng lại vì giá kích hoạt tiếp theo vượt quá 672 USD.