Tác giả: Chris Powers, Nhà phân tích crypto; Bản dịch: Jinse Finance xiaozou

Một cuộc bỏ phiếu lịch sử của Thượng viện sẽ đưa Crypto từ kỷ nguyên tiền tệ sang kỷ nguyên tài chính

Vào thứ Hai, Thượng viện đã thông qua Đạo luật GENIUS, nhằm mục đích điều chỉnh việc phát hành và lưu thông stablecoin tại Hoa Kỳ, bằng cuộc bỏ phiếu thủ tục với tỷ lệ 66-32 để chấm dứt tranh luận. Trong khi dự luật vẫn cần được Hạ viện thông qua và Tổng thống Trump ký, sẽ rất khó để dự luật được Thượng viện thông qua (vì cần sự ủng hộ của đảng Dân chủ để đạt ngưỡng 60 phiếu bầu). Sau khi vượt qua những rào cản này, Đạo luật GENIUS sẽ trở thành luật crypto đầu tiên được Quốc hội thông qua.

Trớ trêu thay, văn bản luật crypto đầu tiên này lại nhúng tiền pháp định vào cấu trúc của blockchain . Điều này hoàn toàn trái ngược với viễn cảnh mong đợi ban đầu của thế giới crypto khi coi tiền pháp định là kẻ thù và theo đuổi sự tách biệt giữa tiền tệ và nhà nước. Nhưng điều mà các chính trị gia Mỹ đang thảo luận hiện nay là làm thế nào blockchain có thể củng cố quyền bá chủ của đồng đô la.

Chúng ta đến đây bằng cách nào? Tiếp theo nó sẽ đi về đâu? Khi stablecoin sắp được đưa vào luật, crypto đang dần thoát khỏi ảo tưởng về tiền tệ vô chính phủ và hướng đến đích thực sự của chúng: cơ sở hạ tầng tài chính không biên giới.

1. Blockchain, không phải Bitcoin

Khi Bitcoin và công nghệ crypto lần đầu tiên xuất hiện, giới tinh hoa Phố Wall thường có thái độ như sau: họ quan tâm nhiều hơn đến công nghệ cơ bản của Bitcoin (blockchain) hơn là bản thân Bitcoin. Một số người đã bắt đầu cái gọi là "blockchain cấp doanh nghiệp", trong khi những người khác đã hoàn toàn từ bỏ nhãn blockchain và tuyên bố đang xây dựng "công nghệ sổ cái phân tán".

Không có nỗ lực nào trong số này thành công trong việc thu hút người dùng và thường bị ngành công nghiệp crypto(không chỉ những người tin tưởng vào Bitcoin) chế giễu vì chúng không có sự cho phép cũng như phi tập trung. Giới tinh hoa Phố Wall cho rằng một loại tiền tệ bất ổn không thể là nền tảng của một hệ thống tài chính mới - và cuối cùng chúng tôi crypto đã nhận ra điều này. Như chúng tôi đã chỉ ra trong ấn bản tháng 2 năm 2020 (ấn bản tôi yêu thích nhất) của Dose of DeFi:

Cảnh tượng điển hình là một tín đồ Bitcoin (thường là nam giới người Mỹ) rao giảng cho một quốc gia đang bị lạm phát tàn phá, rao giảng về lượng cung ứng cố định Bitcoin . Từ phạm vi Twitter thoải mái của mình, ông lập luận rằng Bitcoin chính là câu trả lời cho những khó khăn của thế giới đang phát triển — nếu mọi người trân trọng đồng tiền cứng và nền kinh tế Áo.

Cho đến nay, Bitcoin chưa bao giờ là vị cứu tinh của bất kỳ nền kinh tế nào. Các hình thức thanh toán P2P chống kiểm duyệt thực sự là cứu cánh cho những cá nhân sống dưới chế độ đàn áp, nhưng vẫn chưa được áp dụng rộng rãi ở các quốc gia chịu nhiều lạm phát như Venezuela và Zimbabwe.

Chúng tôi nghĩ họ muốn Bitcoin , nhưng có lẽ thứ họ thực sự muốn chỉ là đô la?

Cuối cùng, cuộc chiến ý thức hệ đã nhường chỗ cho nhu cầu thị trường. Giá trị thực tế của đồng đô la Mỹ stablecoin trên blockchain đã được chứng minh là con đường thực dụng để phổ biến.

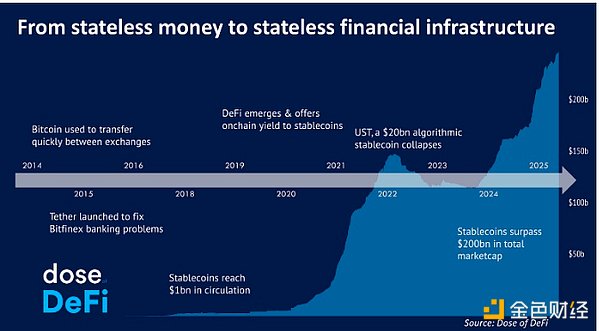

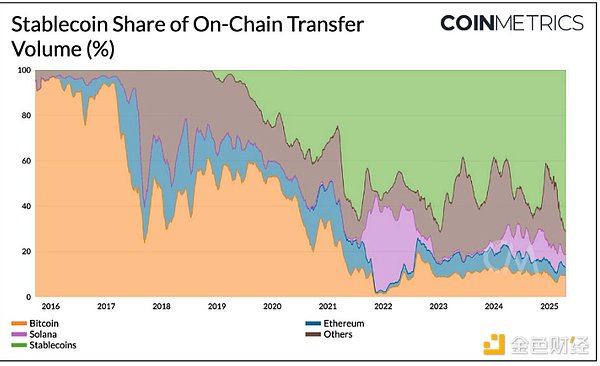

2. Sự phát triển của tiền điện tử

Vào thời điểm này, ảo tưởng thời trẻ về việc crypto lật đổ trật tự tiền tệ dường như đã (tạm thời) phai nhạt, thay vào đó là sự thừa nhận nghiêm túc về bản chất của chúng như một cơ sở hạ tầng tài chính. Những người đầu tiên tin Bitcoin bị ám ảnh bởi việc tạo ra các đặc tính tiền tệ, nhưng cuối cùng không ai mua nó (trừ El Salvador). Thực tế là mọi người không mấy quan tâm đến các loại tiền tệ mới mà chỉ quan tâm đến việc sử dụng blockchain mới này để chuyển đô la một cách hiệu quả và nhanh chóng.

Điều này đặc biệt rõ ràng trong quá trình chuyên nghiệp hóa Bitcoin sau bong bóng năm 2013. Ban đầu, Bitcoin tự đảm nhận chức năng này: người dùng có thể chuyển tiền giữa sàn giao dịch hỗ trợ BTC, bỏ qua hệ thống chuyển khoản ngân hàng rườm rà. Sau đó Tether (USDT) xuất hiện, loại bỏ rủi ro tỷ giá hối đoái khi sử dụng Bitcoin làm tài sản trung gian - tại sao phải chịu đựng biến động giá Bitcoin khi bạn chỉ muốn chuyển giá trị?

Sau khi bong bóng ICO năm 2017 tạo ra lượng lớn Chuỗi tài sản trên chuỗi và token ERC-20, giao thức cho vay và giao dịch DeFi mới nổi đã bổ sung thêm một lớp tính hợp pháp mới cho blockchain(như một đường ống tài chính thực sự hữu ích). Mọi người sớm phát hiện ra rằng sản phẩm phổ biến nhất trong thế giới crypto- gia tăng thu mua bẩy - phải dựa vào vay mượn stablecoin để có thể thực hiện được. Nền tảng lending DeFi này đã tạo ra lợi nhuận Chuỗi cho stablecoin lần đầu tiên, mở rộng đối tượng từ các nhà giao dịch sang bất kỳ ai muốn tiết kiệm bằng USD, đặc biệt là những người bên ngoài hệ thống tài chính truyền thống của Hoa Kỳ.

3. Khoảnh khắc Aha của Stablecoin

Cần phải nhấn mạnh rằng đây không phải là một kế hoạch lớn của chính phủ Hoa Kỳ. Không ai chỉ đạo Bitfinex sử dụng stablecoin USD để giải quyết các vấn đề ngân hàng của mình. Justin Sun đã không tuân thủ bản ghi nhớ của Bộ Ngoại giao khi sử dụng đồng stablecoin USD trong ứng dụng đánh bạc tại một thị trường mới nổi. Và không ai từ Bộ Tài chính yêu cầu Uniswap nâng cấp lên phiên bản v2 để cho phép ghép nối tất cả tài sản với stablecoin(không chỉ ETH). Đây là nhu cầu thị trường thuần túy. Blockchain đã chứng minh là một kênh tài chính hiệu quả và việc lưu hành đồng đô la Mỹ, đồng tiền dự trữ của thế giới, trên đó sẽ nhân lên tiện ích của nó.

Sự hấp dẫn của thị trường đối với đồng stablecoin đô la Mỹ cuối cùng đã khiến các nhà lập pháp lo ngại. Mặc dù cuộc thảo luận về quy định crypto thường dao động giữa sự can thiệp quá mức và sự tự do, dự luật stablecoin đã có thể được thông qua thành công nhờ sự ủng hộ bất ngờ của những người ủng hộ crypto truyền thống như Thượng nghị sĩ Mark Warner (D-Virginia):

"Với thị trường stablecoin đang tiến gần đến 250 tỷ đô la, Hoa Kỳ không thể tiếp tục ngồi ngoài cuộc nữa. Chúng ta cần những quy tắc rõ ràng để bảo vệ người tiêu dùng, bảo vệ an ninh quốc gia và hỗ trợ đổi mới có trách nhiệm. Đạo luật GENIUS là một bước tiến quan trọng."

Tóm lại: Cuộc thử nghiệm lớn về crypto như một loại tiền tệ mới phần lớn đã thất bại. Nhưng còn cơ sở hạ tầng tài chính thì sao? Trớ trêu thay, nó đã tìm được chỗ đứng bằng cách gắn mình vào chính loại tiền tệ mà nó được tạo ra để thay thế, đồng đô la. Sự tăng trưởng bùng nổ của stablecoin sụp đổ hỏi phải có luật pháp, nhưng dự luật này không nhằm mục đích tiêu diệt stablecoin. Thay vào đó, mục đích là để mang lại cho họ danh tiếng tốt và chào đón sản phẩm này, vốn từng lang thang trong những góc khuất, đến quảng trường tuân thủ sáng đèn của Phố Wall và khu vườn có tường bao được cắt tỉa cẩn thận của Thung lũng Silicon.

4. US Stablecoin : Một động mạch mới của cơ sở hạ tầng tài chính

Quay trở lại Đạo luật GENIUS, đây không chỉ là vấn đề quản lý một tài sản crypto thích hợp mà còn là dự án nền tảng nhằm tái thiết cơ sở hạ tầng tài chính của Hoa Kỳ với stablecoin làm cốt lõi. Mặc dù stablecoin hiện tại phải đối mặt với áp lực cạnh tranh trong ngắn hạn, nhưng tác động dài hạn của chúng sẽ thâm nhập vào mọi khía cạnh như phương thức thanh toán và thậm chí cả cơ cấu việc kinh doanh ngân hàng.

(1) Cuộc cách mạng thanh toán và nền tảng thử nghiệm Stripe

Tác động trực tiếp nhất sẽ xảy ra trong lĩnh vực thanh toán. Gã khổng lồ thanh toán trực tuyến Stripe đã ra mắt tài khoản tài chính stablecoin hỗ trợ USDC cho người dùng doanh nghiệp toàn cầu; Công ty cơ sở hạ tầng stablecoin mà họ mua lại là Bridge có thể đạt được trải nghiệm truy cập DeFi mượt mà. Visa và Mastercard cũng đã tham gia thị trường, hợp tác với các tổ chức phát hành thẻ và nhà cung cấp dịch vụ ví để cho phép người tiêu dùng chi tiêu số dư stablecoin thông qua các mạng lưới thẻ hiện có.

(2) Sự phá bỏ vai trò trung gian của ngân hàng và sự trỗi dậy của “ngân hàng hẹp”

Đây thực sự là phần thú vị (và gây lo ngại cho các ngân hàng truyền thống). Nếu các doanh nghiệp và người dùng kỹ thuật số thích nắm giữ và chuyển đô la bằng stablecoin, thì tiền gửi ngân hàng sẽ đi đâu? Mô hình ngân hàng truyền thống dựa vào tiền gửi để cho vay sẽ bị thách thức - khi lượng lớn tiền gửi chảy vào ví kỹ thuật số trên các nền tảng như Coinbase, nhân vật trung gian của ngân hàng sẽ bị hạn chế.

Trên thực tế, các ngân hàng đã bắt đầu bị gạt ra ngoài lề trong lĩnh vực cho vay. Mặc dù vẫn chiếm ưu thế trong việc cho vay doanh nghiệp vừa và nhỏ cũng như cho vay mua nhà, các công ty cho vay thế chấp chuyên nghiệp thường chịu trách nhiệm cho vay, với sự cung cấp vốn của các ngân hàng lớn. Trong tương lai, những bên cho vay này có thể hợp tác với các quỹ đầu tư chuyên đánh giá các khoản vay thế chấp để hình thành mô hình "phát sinh khoản vay + đầu tư" riêng biệt - về cơ bản giống với thị trường trái phiếu doanh nghiệp và tín dụng quỹ đầu tư tư nhân đang sôi động hiện nay. Stablecoin đang đẩy nhanh xu hướng mà các nhà kinh tế gọi là “ngân hàng hẹp”, trong đó các tổ chức tài chính nhận tiền gửi và đầu tư chủ yếu vào tài sản an toàn như trái phiếu chính phủ thay vì cho vay.

Tuy nhiên, tương lai này có thể vẫn còn khá xa, vì các nhóm vận động hành lang ngân hàng đã thành công trong việc đưa một điều khoản vào Đạo luật GENIUS nhằm cấm stablecoin có tính lãi. Mặc dù mục tiêu là kiểm soát rủi ro nhưng việc theo đuổi lợi nhuận là không thể ngăn cản. Lãi suất vẫn có thể "rò rỉ" sang các nền tảng ít được quản lý bên ngoài Hoa Kỳ thông qua các hiện tượng như mức tăng lãi suất Aave do chiến lược định kỳ Ethena USDe và các sản phẩm sáng tạo như Sky Savings Rate. Nếu các nền tảng bên ngoài này phát triển về quy mô, chúng có thể mang đến rủi ro hệ thống mới cho hệ thống tài chính Hoa Kỳ, buộc các cơ quan quản lý phải bắt kịp sự phát triển của stablecoin một lần nữa.

(3) Cơ hội mới trong DeFi

Nếu ngân hàng không còn là nguồn tín dụng chính thì các khoản thế chấp và cho vay doanh nghiệp nhỏ sẽ đến từ đâu? Câu trả lời có thể là DeFi. Chúng tôi kỳ vọng DeFi sẽ làm cho hệ thống tín dụng đang phát triển này trở nên minh bạch và hiệu quả hơn - trong tương lai, khoản thế chấp của bạn có thể không được ngân hàng cấp mà thông qua giao thức DeFi được hỗ trợ bởi nhóm thanh khoản stablecoin toàn cầu. Stablecoin sinh lãi như quỹ BUIDL của BlackRock và OUSG của Ondo Finance đã thành hình, cung cấp cho các nhà đầu tư tổ chức các kênh tuân thủ lợi nhuận từ tài sản truyền thống. Liệu một mô hình tương tự có thể được áp dụng cho tín dụng đại chúng không? Điều này có thể tạo ra một hệ sinh thái tín dụng năng động hơn (nhưng rủi ro). Một trật tự mới với ít sự trung gian tín dụng ngân hàng hơn có thể tốt hơn, nhưng cần phải theo đuổi một cách thận trọng.

5. Stablecoin bên ngoài Hoa Kỳ: sự thống trị mới của đồng đô la Mỹ

Mặc dù tác động trực tiếp của dự luật chỉ giới hạn ở Hoa Kỳ, nhưng nó lại gieo mầm cho sự thay đổi trong nhân vật đồng đô la Mỹ. Trớ trêu thay, Tether, đồng stablecoin, lại không được đăng ký tại Hoa Kỳ. Mặc dù Tether tuân thủ các quy định chống rửa tiền của Hoa Kỳ, nhưng đội ngũ sáng lập của công ty luôn cảnh giác với thị trường Hoa Kỳ.

Trong khi các chính trị gia Mỹ tập trung vào công dân của mình thì Đạo luật GENIUS lại có tác động lớn hơn đến phần còn lại của thế giới. Đối với Hoa Kỳ, việc hợp pháp hóa stablecoin sẽ thay đổi cấu trúc thị trường tín dụng; đối với các quốc gia khác, điều này sẽ trực tiếp thách thức địa vị của đồng tiền của họ - đây không chỉ là vấn đề tài chính mà còn là vấn đề về chủ quyền tiền tệ.

(1) Tiền tệ hợp pháp: Có lặp lại số phận của các tờ báo địa phương?

Xu hướng sụp đổ độc quyền địa phương này khiến mọi người nhớ đến lý thuyết tập hợp phương tiện truyền thông của Ben Thompson, ngoại trừ lần nhân vật chính là tiền tệ. Khi Internet phá hủy chi phí phân phối tin tức, hầu hết các tờ báo địa phương đều sụp đổ, trong khi những tờ báo lớn như New York Times đã vươn ra toàn cầu - Internet tưởng thưởng cho những thương hiệu lớn nhất và đáng tin cậy nhất.

Câu chuyện tương tự sắp diễn ra trong lĩnh vực tiền tệ pháp định. Người dân ở các quốc gia có nền kinh tế không ổn định hoặc quản lý tài chính kém sẽ thích stablecoin bằng đô la Mỹ vì tính ổn định và thanh khoản toàn cầu của chúng. Mặc dù các chính phủ sẽ theo bản năng áp đặt các hạn chế để duy trì chủ quyền tiền tệ, nhưng họ có thể thấy khó thực hiện điều này khi đối mặt với các hiệu ứng mạng lưới.

(2) Biến Trump

Tiền đề chính của câu chuyện thành công về đồng stablecoin đô la Mỹ là Hoa Kỳ muốn duy trì địa vị đồng tiền dự trữ toàn cầu và việc đô la hóa có lợi cho người dân Mỹ. Tuy nhiên, chính quyền Trump đang thúc đẩy phi đô la hóa toàn cầu thông qua "Thỏa thuận Mar-a-Lago" và ý định thực sự của họ vẫn chưa rõ ràng.

Hãy xem xét mức tăng đột biến gần đây của tỷ suất lợi nhuận phiếu kho bạc Hoa Kỳ - lời lẽ của chính quyền Trump đã khiến các nhà đầu tư nước ngoài sợ hãi. Nhu cầu toàn cầu đối với đồng đô la Mỹ và trái phiếu kho bạc giảm không chỉ làm tăng áp lực tài chính lên chính phủ Hoa Kỳ mà còn trực tiếp đẩy lãi suất thế chấp và vay mua ô tô đối với người dân thường lên cao. Khi thế giới crypto đang bận rộn xây dựng các kênh toàn cầu cho stablecoin bằng đô la Mỹ, chúng ta phải tự hỏi: Đây có thực sự là điều mà Hoa Kỳ mong muốn không? Đạo luật GENIUS về cơ bản là về quy định đối stablecoin, nhưng trên thực tế, nó đã bất ngờ gây ra một cuộc thảo luận sôi nổi trong nước về nhân vật tương lai của đồng đô la Mỹ.

6. Tiền tệ không biên giới so với Cơ sở hạ tầng tài chính không biên giới

Bất chấp sự chuyển dịch tiền điện tử sang stablecoin và các cơ sở tài chính không biên giới, giấc mơ về chủ quyền tiền tệ sẽ không bao giờ chết.

Bitcoin đã hiện thực hóa viễn cảnh mong đợi về một loại tiền tệ không biên giới, đạt mức cao mới trong tuần này, nhưng vẫn còn một chặng đường dài để trở thành vàng kỹ thuật số (ngay cả khi nó không thể Sự lật đổ các chế độ độc tài). Các hình thức tiền tệ không biên giới khác có thể xuất hiện - Ethereum đã đạt được điều này ở một mức độ nào đó vì nó đóng vai trò là cơ sở hạ tầng cho nhiều stablecoin và tài sản thế giới thực (RWA). Solana có thể làm theo, nhưng tất cả tài sản crypto đạt được địa vị tiền tệ không biên giới đều phải có được khoản phí bảo hiểm tiền tệ thông qua thu nhập phí (gọi một cách thời thượng là REV) và niềm tin chung của những người nắm giữ tiền điện tử vào tương lai của mạng lưới - bạn thấy đấy, điều này rất giống với bản chất lời kêu gọi của Powell đối với đồng đô la Mỹ.

Nhưng sau khi Đạo luật GENIUS được thông qua, chúng ta có thể thấy ngày càng rõ ràng hơn rằng trong tương lai, các loại tiền tệ không biên giới phải cạnh tranh với "tiền tệ quốc gia" chạy trên blockchain. Nhóm sau sẽ dựa vào các hiệu ứng mạng hiện có để cạnh tranh giành quyền bá chủ trong địa vị cơ sở hạ tầng tài chính không biên giới.