Báo cáo này do Tiger Research biên soạn và dự báo giá Bitcoin sẽ đạt 200.000 đô la vào quý 4 năm 2025. Các tổ chức vẫn tiếp tục mua vào bất chấp biến động, Fed cắt giảm lãi suất và vụ sụp đổ vào tháng 10 đã xác nhận rằng các tổ chức hiện đang thống trị thị trường.

Những điểm chính

Các tổ chức tiếp tục tích lũy thông qua biến động - Dòng vốn ròng ETF quý 3 được duy trì, MSTR bổ sung 388 BTC chỉ riêng trong tháng 10, xác nhận niềm tin đầu tư dài hạn

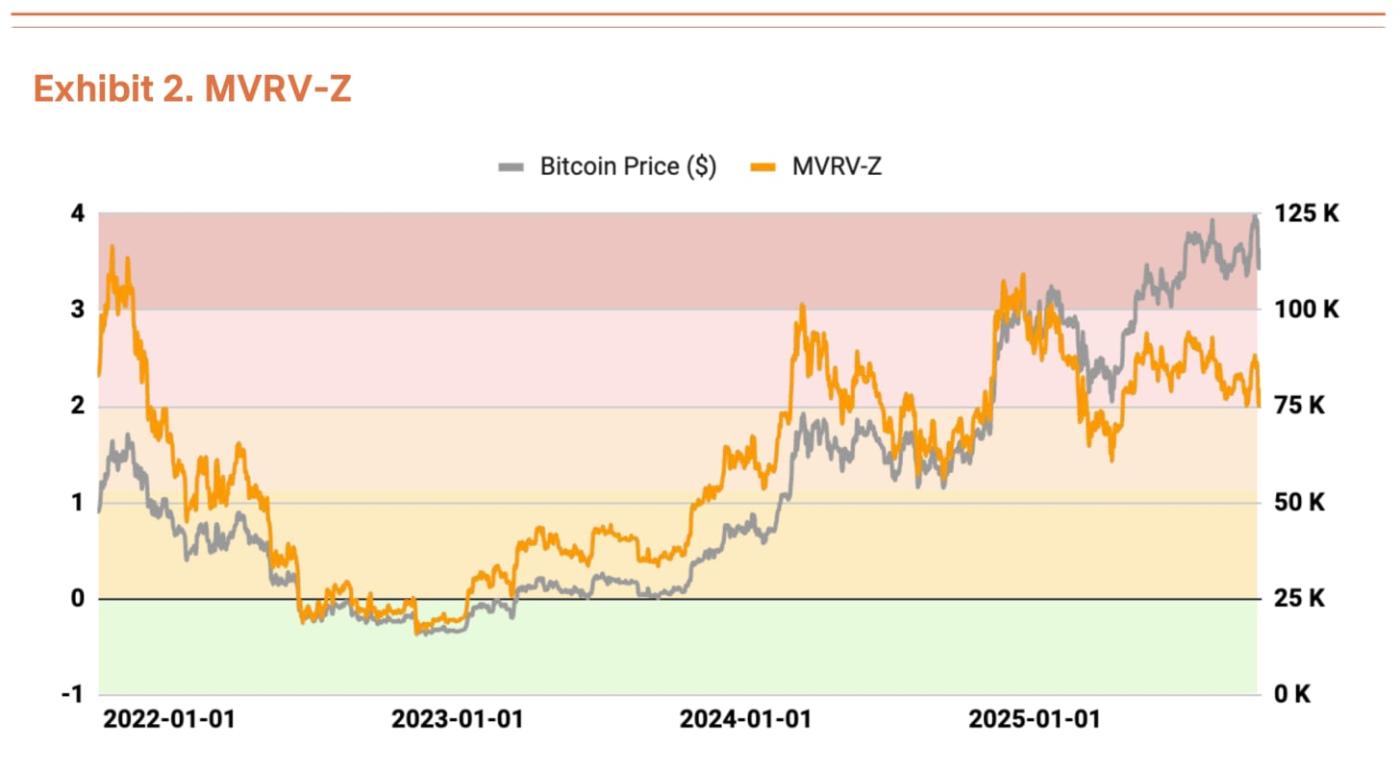

Quá nóng nhưng không quá mức - MVRV-Z ở mức 2,31 cho thấy định giá cao nhưng không quá mức, đòn bẩy giảm mạnh giúp các nhà giao dịch ngắn hạn thoát khỏi tình trạng bán tháo và tạo không gian cho đợt tăng giá tiếp theo

Môi trường thanh khoản toàn cầu vẫn thuận lợi - Cung tiền M2 vượt mốc 96 nghìn tỷ đô la, đạt mức cao kỷ lục, Fed thực hiện cắt giảm lãi suất và dự kiến sẽ có thêm 1-2 lần cắt giảm nữa trong năm nay

Các tổ chức mua vào thông qua sự bất ổn thương mại giữa Hoa Kỳ và Trung Quốc

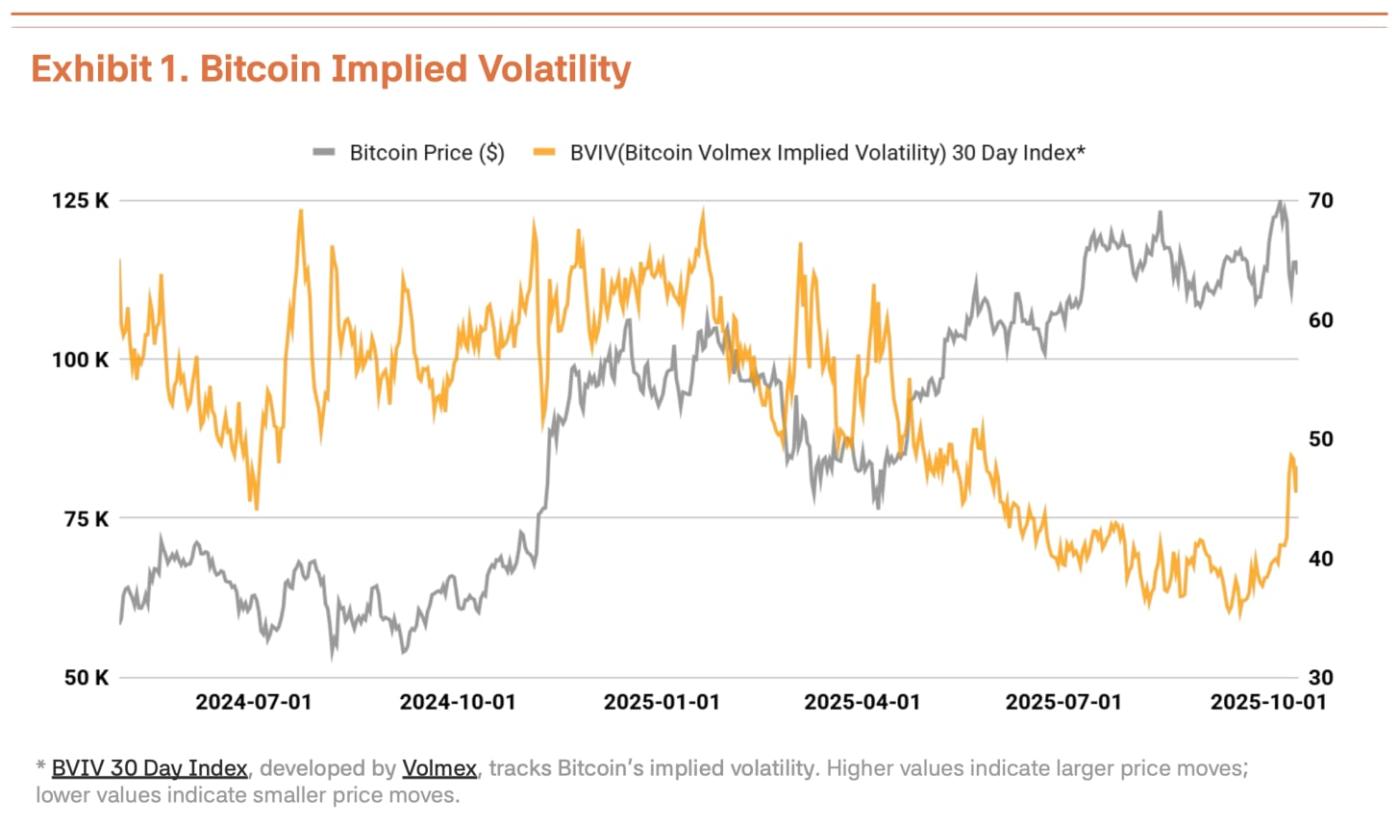

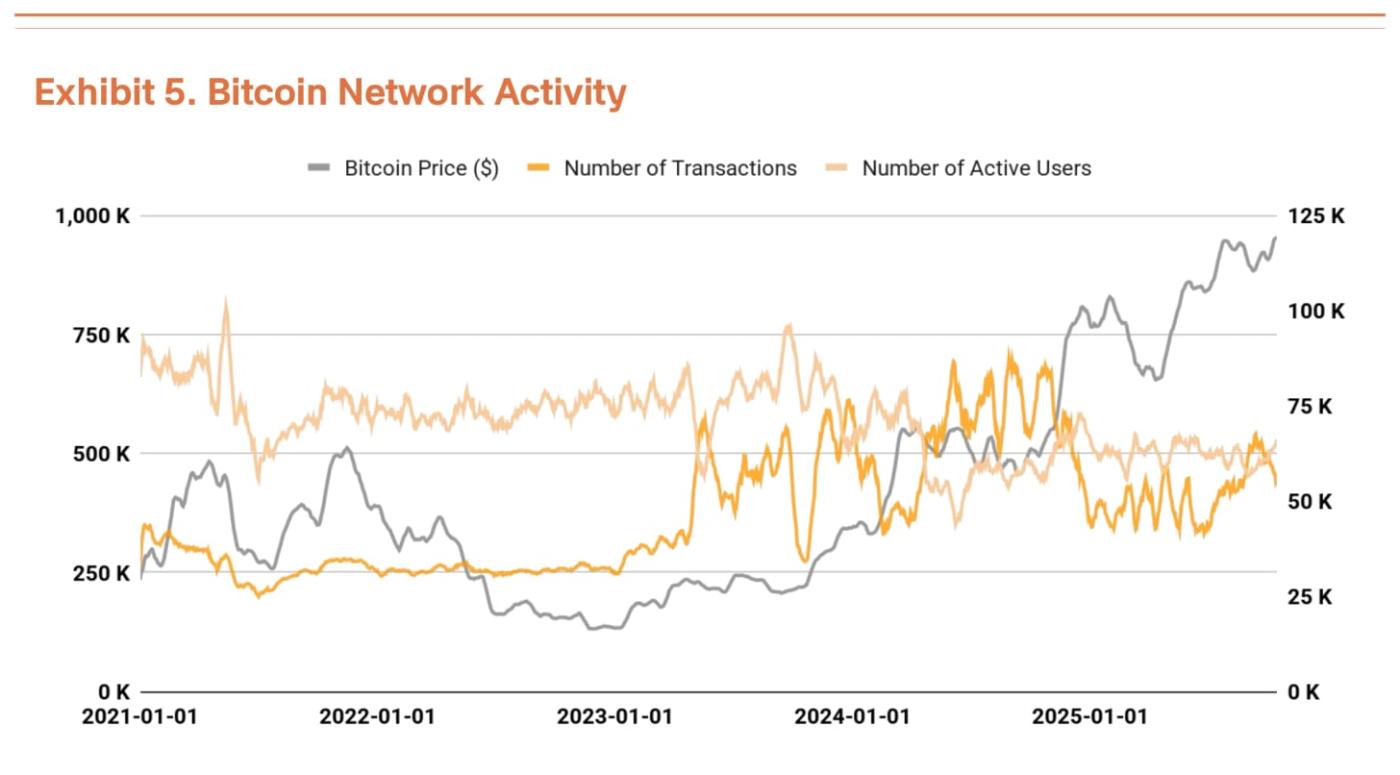

Thị trường Bitcoin quý 3 năm 2025 chứng kiến đà tăng trưởng mạnh mẽ của quý 2 (+28% so với quý trước) chậm lại và chuyển sang giai đoạn đi ngang biến động (+1% so với quý trước). Bitcoin đạt mức cao nhất mọi thời đại là 126.210 đô la vào ngày 6 tháng 10, nhưng áp lực thương mại mới từ chính quyền Trump đối với Trung Quốc đã gây ra đợt điều chỉnh 18% xuống 104.000 đô la, cho thấy sự biến động đáng kể. Theo Chỉ số Biến động Bitcoin (BVIV) của Volmex Finance , biến động đã giảm từ tháng 3 đến tháng 9 khi các tổ chức tích lũy đều đặn, sau đó tăng vọt 41% sau tháng 9, làm gia tăng sự bất ổn của thị trường (Biểu đồ 1).

Sự điều chỉnh này có vẻ tạm thời, do xung đột thương mại Mỹ-Trung tái diễn và những phát ngôn cứng rắn của Tổng thống Trump. Hoạt động tích lũy chiến lược của các tổ chức do Strategy Inc. (MSTR) dẫn đầu thực sự đang tăng tốc. Môi trường vĩ mô cũng hỗ trợ. Cung tiền M2 toàn cầu đã vượt mốc 96 nghìn tỷ đô la, đạt mức cao kỷ lục, trong khi Fed đã cắt giảm lãi suất 25 điểm cơ bản vào ngày 17 tháng 9, xuống còn 4,00%-4,25%. Fed phát tín hiệu sẽ cắt giảm thêm 1-2 lần nữa trong năm nay, và thị trường lao động ổn định cùng với sự phục hồi kinh tế đang tạo điều kiện thuận lợi cho các tài sản rủi ro.

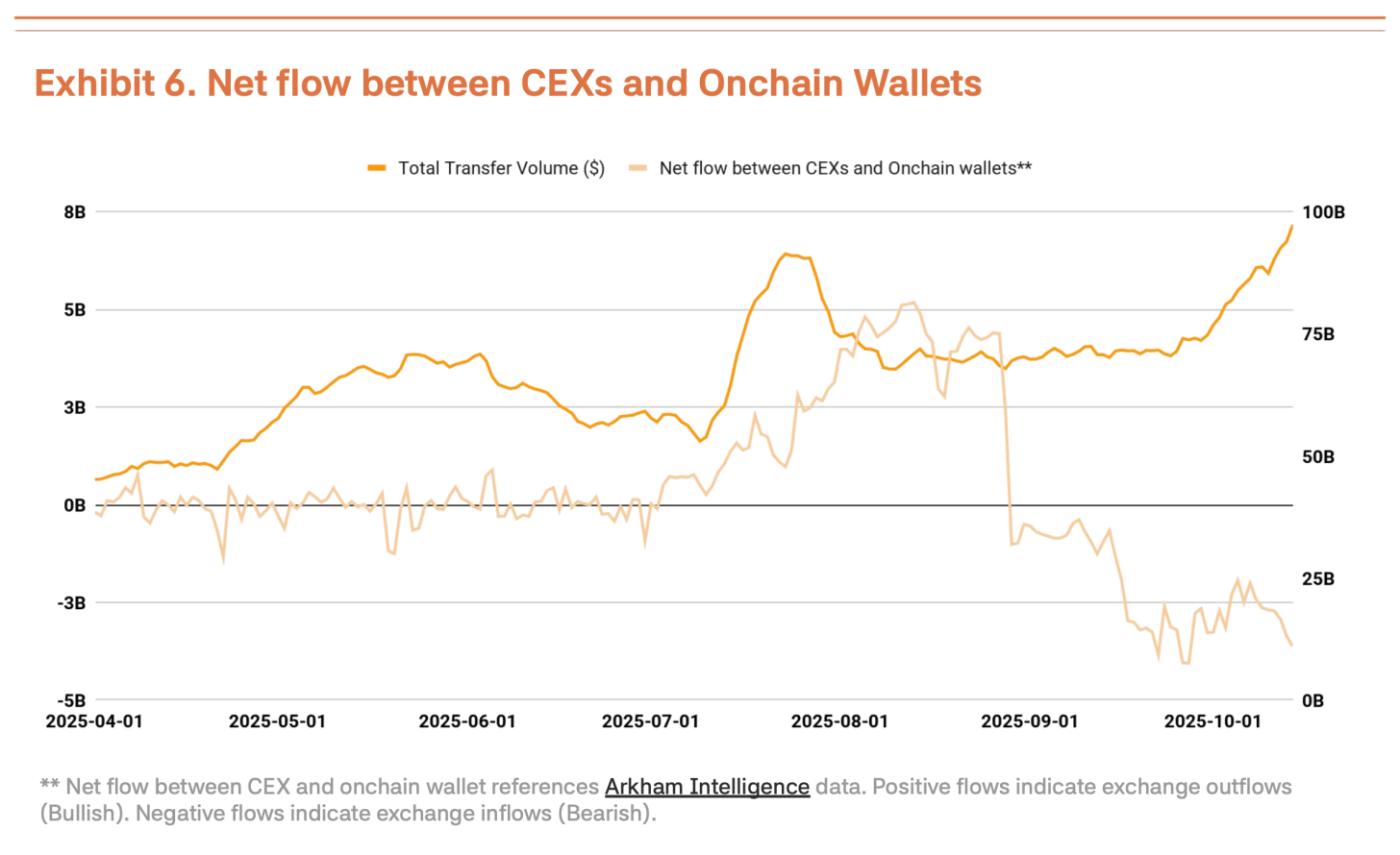

Dòng tiền của các tổ chức vẫn mạnh mẽ. Dòng tiền ròng vào ETF Bitcoin giao ngay trong quý 3 đạt 7,8 tỷ đô la. Mặc dù giảm so với mức 12,4 tỷ đô la của quý 2, việc duy trì dòng tiền ròng trong suốt quý 3 khẳng định hoạt động mua vào ổn định của các tổ chức. Đà tăng này tiếp tục sang quý 4—chỉ riêng tuần đầu tiên của tháng 10 đã ghi nhận 3,2 tỷ đô la, đánh dấu dòng tiền chảy vào hàng tuần lớn nhất năm 2025. Điều này cho thấy các tổ chức đang tận dụng việc điều chỉnh giá làm cơ hội gia nhập chiến lược. Strategy Inc. (MSTR) vẫn tiếp tục mua vào bất chấp các đợt điều chỉnh của thị trường, mua thêm 220 BTC vào ngày 13 tháng 10 và 168 BTC vào ngày 20 tháng 10, tích lũy tổng cộng 388 BTC trong vòng một tuần. Điều này cho thấy niềm tin vững chắc của các tổ chức vào giá trị dài hạn bất chấp biến động ngắn hạn.

Khám phá sâu hơn thị trường Web3 Châu Á cùng Tiger Research. Hãy là một trong hơn 18.000 người tiên phong nhận được những thông tin chuyên sâu độc quyền về thị trường.

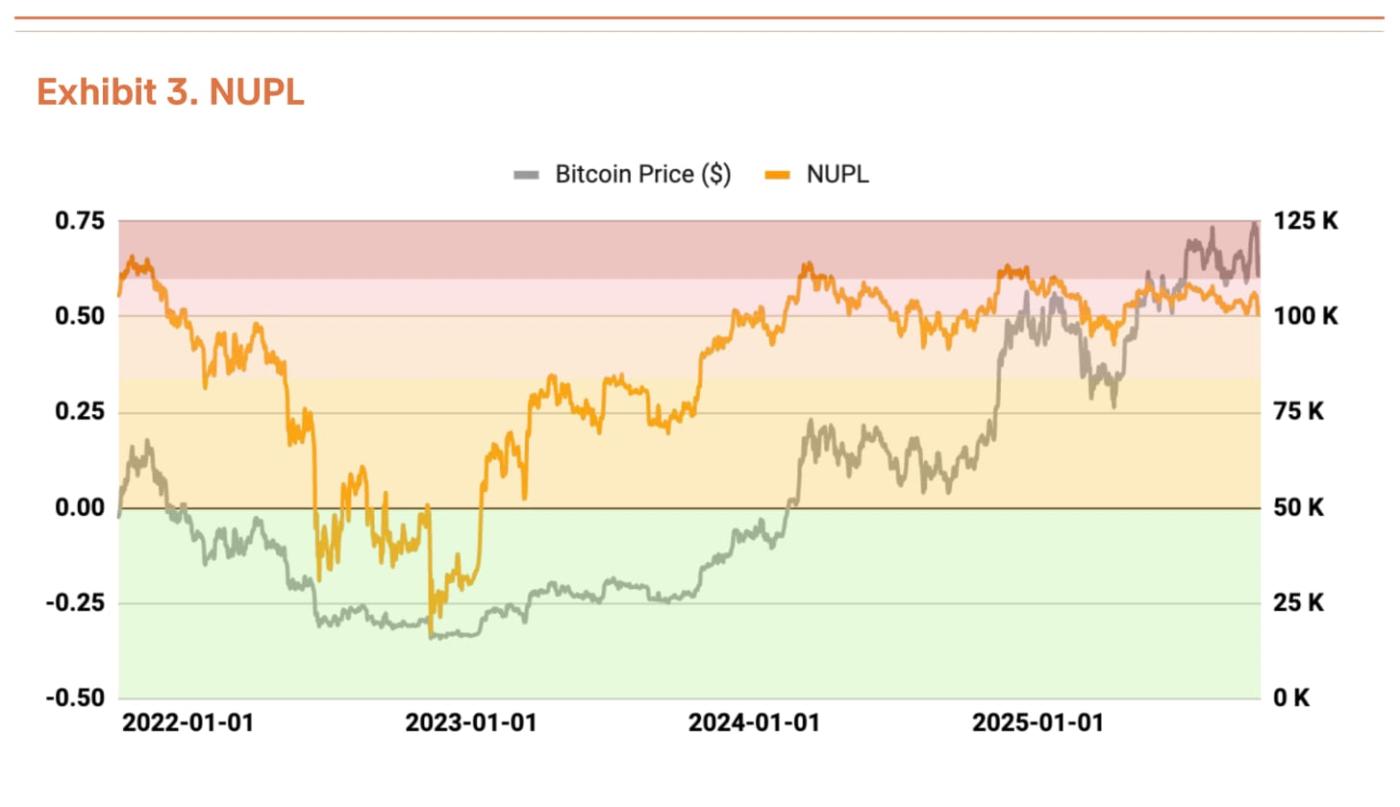

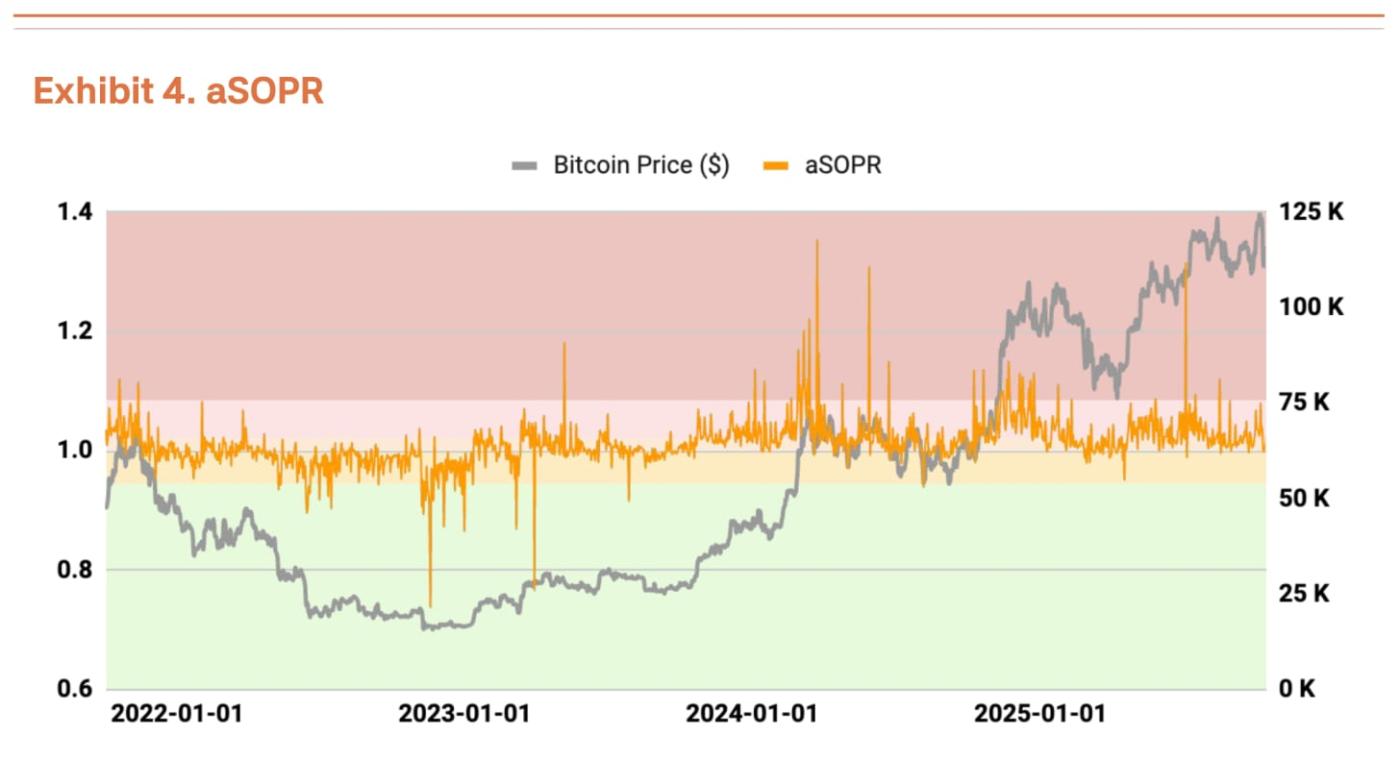

Tín hiệu dữ liệu on-chain quá nóng, nguyên tắc cơ bản không thay đổi

Vụ sụp đổ ngày 10 tháng 10 chứng minh sự thay đổi của thị trường theo thể chế

Giá mục tiêu tăng lên 200.000 đô la

🐯 Thêm thông tin từ Tiger Research

Read more reports related to this research.Tuyên bố miễn trừ trách nhiệm

Phương pháp định giá Bitcoin được trình bày trong tài liệu này (sau đây gọi là "Phương pháp") chỉ nhằm mục đích giáo dục và nghiên cứu học thuật. Tài liệu này không cấu thành lời khuyên đầu tư, chào mời mua hoặc bán, hoặc khuyến nghị tham gia vào bất kỳ hình thức giao dịch nào. Giá hợp lý thu được từ Phương pháp này là kết quả lý thuyết dựa trên dữ liệu khách quan và mô hình toán học. Chúng không nên được hiểu là hướng dẫn hoặc xác nhận cho bất kỳ hành động đầu tư cụ thể nào, bao gồm mua, bán hoặc nắm giữ Bitcoin.

Phương pháp luận này được thiết kế như một khuôn khổ nghiên cứu nhằm cung cấp một góc nhìn tổng quan về định giá Bitcoin. Phương pháp này không nhằm mục đích được sử dụng làm cơ sở cho các quyết định đầu tư thực tế. Phương pháp luận này đã được xem xét cẩn thận để đảm bảo không cấu thành bất kỳ hình thức thao túng thị trường, giao dịch gian lận hoặc các hành vi giao dịch không công bằng khác theo định nghĩa tại Điều 10 của “Đạo luật Bảo vệ Người dùng Tài sản Ảo” (“Đạo luật Bảo vệ Người dùng Tài sản Ảo”). Mọi phân tích chỉ sử dụng thông tin công khai, bao gồm dữ liệu blockchain on-chain và các chỉ số kinh tế được công bố chính thức. Không có thông tin nội bộ hoặc thông tin không công khai quan trọng nào được sử dụng. Tất cả các kết quả định giá, bao gồm giá mục tiêu, đều dựa trên các giả định hợp lý và được trình bày mà không bóp méo hoặc bỏ sót các sự kiện quan trọng.

Các tác giả và nhà phân phối Phương pháp luận này tuân thủ đầy đủ các yêu cầu về công bố xung đột lợi ích được quy định tại Điều 10, Mục 4, Mục 2 của Đạo luật Bảo vệ Người dùng Tài sản Ảo. Nếu các tác giả nắm giữ hoặc có ý định giao dịch tài sản ảo liên quan (Bitcoin) tại thời điểm viết hoặc phân phối, những lợi ích đó sẽ được công bố minh bạch.

Các chỉ số được sử dụng trong Phương pháp luận này—chẳng hạn như Giá cơ sở, Chỉ báo cơ bản và Chỉ báo vĩ mô—được rút ra từ các phương pháp mà tác giả cho là hợp lý. Tuy nhiên, chúng không đại diện cho chân lý tuyệt đối hay câu trả lời chắc chắn. Thị trường Bitcoin rất biến động, hoạt động 24/7, trải rộng trên phạm vi toàn cầu và chịu sự bất ổn đáng kể về mặt quy định. Do đó, có thể có những sai lệch đáng kể và kéo dài giữa kết quả định giá của Phương pháp luận này và giá thị trường thực tế.

Phương pháp luận này dựa trên dữ liệu và thông tin lịch sử có sẵn tại thời điểm viết bài. Nó không đảm bảo hoặc dự đoán hiệu suất trong tương lai. Các mô hình hoặc mối tương quan trong quá khứ có thể không còn tồn tại, và các cú sốc thị trường bất ngờ, thay đổi quy định, lỗi kỹ thuật hoặc các sự kiện kinh tế vĩ mô có thể làm suy yếu đáng kể tính hợp lệ dự đoán của khuôn khổ này. Do lịch sử tương đối Short và bản chất luôn biến đổi của thị trường tiền điện tử, độ tin cậy của dữ liệu trong quá khứ và khả năng áp dụng của nó cho các dự báo trong tương lai có những hạn chế cố hữu.

Mọi quyết định đầu tư nên được thực hiện độc lập và hoàn toàn do nhà đầu tư tự chịu trách nhiệm. Phương pháp này không nên được sử dụng làm cơ sở duy nhất hoặc chính cho bất kỳ quyết định đầu tư nào. Nhà đầu tư cần cân nhắc kỹ lưỡng tình hình tài chính, mục tiêu đầu tư, khả năng chấp nhận rủi ro và kinh nghiệm của mình, đồng thời nên tìm kiếm tư vấn tài chính hoặc đầu tư độc lập khi cần thiết. Các tác giả, nhà phân phối và bất kỳ bên liên quan nào không chịu trách nhiệm cho bất kỳ tổn thất hoặc thiệt hại trực tiếp, gián tiếp, hậu quả, đặc biệt hoặc trừng phạt nào phát sinh từ các quyết định đầu tư được đưa ra dựa trên Phương pháp này.

Điều khoản sử dụng

Tiger Research cho phép sử dụng hợp lý các báo cáo của mình. "Sử dụng hợp lý" là một nguyên tắc cho phép sử dụng rộng rãi một nội dung cụ thể vì mục đích lợi ích công cộng, miễn là nó không làm tổn hại đến giá trị thương mại của tài liệu. Nếu việc sử dụng phù hợp với mục đích sử dụng hợp lý, các báo cáo có thể được sử dụng mà không cần xin phép trước. Tuy nhiên, khi trích dẫn các báo cáo của Tiger Research, bắt buộc phải 1) ghi rõ "Tiger Research" là nguồn, 2) bao gồm logo của Tiger Research. Nếu tài liệu được tái cấu trúc và xuất bản, cần phải có các cuộc đàm phán riêng. Việc sử dụng trái phép các báo cáo có thể dẫn đến hành động pháp lý.